- Отчёт по форме 6-НДФЛ: регламент сдачи, структура

- Отчёт 6НДФЛ: титул

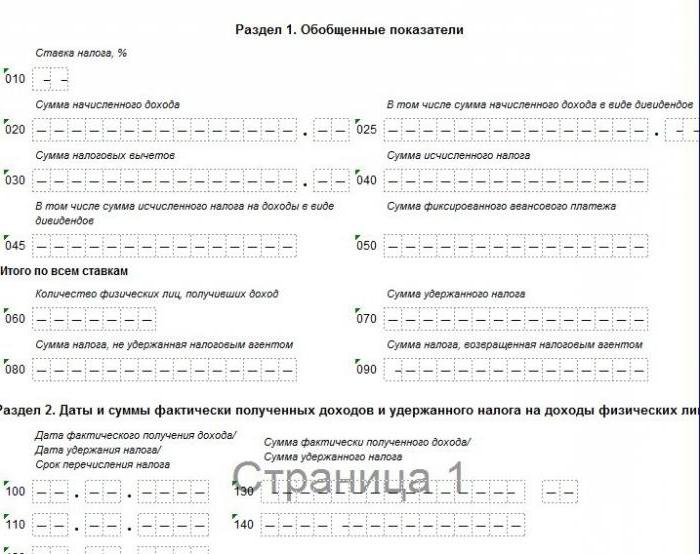

- Форма 6 НДФЛ: итоговые показатели

- Второй раздел 6 ндфл: основные реквизиты

- Основные правила заполнения второго раздела 6НДФЛ

- Как заполнить 6 НДФЛ: строки 100-120

- Составление второго раздела 6НДФЛ: данные для отчёта

- Пример заполнения второго раздела 6НДФЛ

- 2 раздел 6 НДФЛ: форма, образец заполнения нулевого отчёта

- Заполнение 6 НДФЛ: алгоритм действий

- Второй раздел 6 НДФЛ. Ситуация: невозможно удержать налог

- Заключение

Приказом № ММВ - 7/11/450 Федеральной налоговой службой России 14 октября 2015 года была утверждена отчётная форма: расчёт НДФЛ по форме 6НДФЛ, который был исчислен и удержан у физических лиц в отчётном периоде. Декларация по утверждённой форме обязательна к заполнению и предоставлению в ИФНС для всех налоговых агентов (компаний, организаций, предприятий и индивидуальных предпринимателей).

Отчёт по форме 6-НДФЛ: регламент сдачи, структура

Вам будет интересно:Обращаемся в Сбербанк. Банкомат: прием наличных денег

Вам будет интересно:Обращаемся в Сбербанк. Банкомат: прием наличных денег

Отчёт по форме 6НДФЛ передаётся в налоговую инспекцию ежеквартально. Предельный срок сдачи - последний день месяца, который следует за отчётным. Если эта дата выпадает на праздник, субботу или воскресенье, то допустимая дата сдачи отчёта - следующий рабочий день за выходным или праздником.

В 2017 году расчёт по отчёту сдаваться в налоговый орган должен не позже:

- третьего апреля 2017 г. (годовой расчёт за 2016 год),

- второго мая 2017 г. (квартальный отчёт за три месяца 2017 года),

- тридцать первого июля 2017 г. (полугодовой отчёт за 2017 год),

- тридцать первое октября 2017 г. (отчёт за девять месяцев 2017 года).

Отчёт за 2017 год следует сдать не позже второго апреля 2018 года.

Нарушение предельных сроков сдачи отчётности приводит к санкциям со стороны налоговых органов. Налоговый агент наказывается штрафом в одну тысячу рублей за каждый просроченный месяц, даже если просрочка составила всего один день.

Штрафные санкции предусмотрены при неправильном оформлении и ошибках в расчёте 6НДФЛ. За обнаруженные налоговиками неточности придётся заплатить штраф в пятьсот рублей.

Этот отчёт предоставляет информацию не по конкретному физлицу, а в целом по начисленному и перечисленному подоходному налогу по всем физлицам, получавшим доходы в организации.

Вам будет интересно:ЖК "Зеленая околица", Раменское: застройщик, отзывы. Новостройки в Московской области

Вам будет интересно:ЖК "Зеленая околица", Раменское: застройщик, отзывы. Новостройки в Московской области

Расчёт начисленных и удержанных сумм в отчёте 6НДФЛ имеет следующий состав:

- основная информация о налоговом агенте: титульный лист

- общие исчисленные показатели: раздел 1

- детальная информация: раздел 2

Важно знать правила формирования раздела 1, как заполнить раздел 2 отчёта 6 НДФЛ, титул.

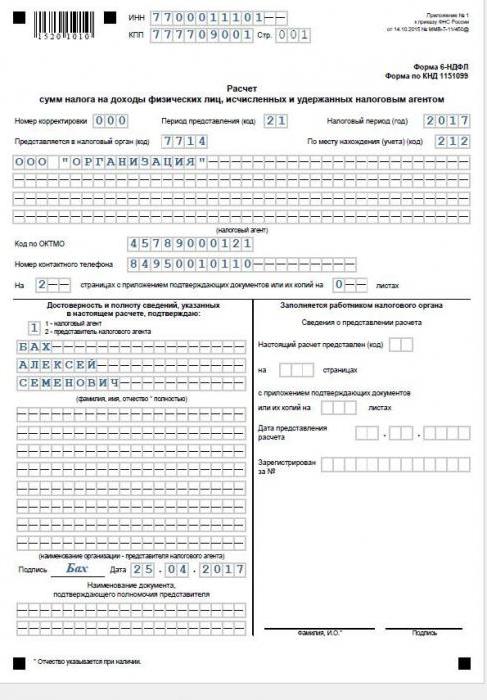

Отчёт 6НДФЛ: титул

На первом (титульном) листе указываются:

- регистрационные данные налогового агента (наименование с расшифровкой, код по ОКТМО, ИНН, КПП, контактный номер телефона);

- сведения о сдаваемом отчёте (наименование формы, код по КНД, код предоставления и год налогового периода);

- данные о налоговом органе (код ИФНС).

Титульный лист заверяется руководителем или его представителем.

Пример заполнения листа № 1 (титульного) приведен ниже.

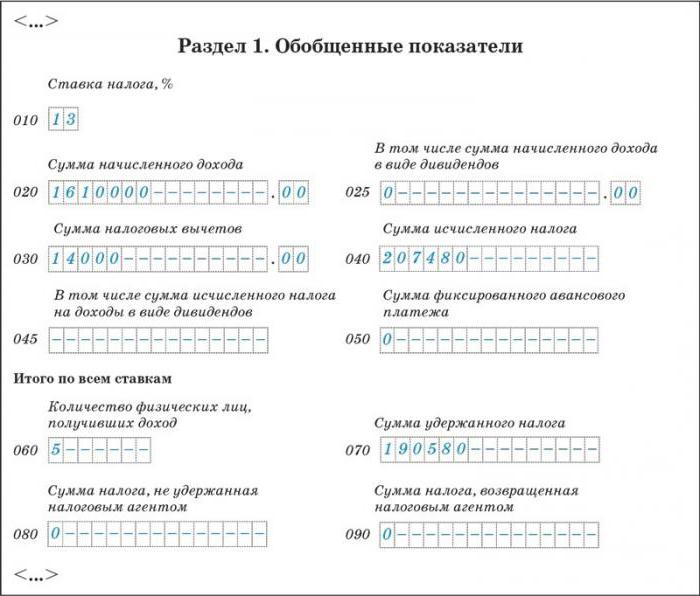

Форма 6 НДФЛ: итоговые показатели

Общие показатели расчёта и удержания НДФЛ в отчётном периоде указываются в первом разделе.

Раздел 1 прописывается для каждой ставки, по которой рассчитывался подоходный налог. Обычно на предприятии применяется ставка в 13 процентов.

Отдельно по каждой ставке в первом разделе показываются данные за отчётный квартал, рассчитанные нарастающим итогом за весь налоговый период:

- итоговая сумма исчисленного дохода (вместе с дивидендами) и отдельно сумма дивидендов;

- применённые налоговые вычеты (итоговая сумма);

- сумма исчисленного, удержанного, не удержанного, возвращённого работодателем подоходного налога;

- количество сотрудников (физлиц, которые получили подлежащий налогообложению доход).

Вам будет интересно:Интернет-провайдер «Акадо»: где оплатить?

Вам будет интересно:Интернет-провайдер «Акадо»: где оплатить?

Внимание: как правило, сумма исчисленного подоходного налога не равна сумме удержанного. Фактическое удержание подоходного налога производится при выплате окончательного расчёта за месяц и часто приходится на месяц следующего отчётного периода.

Образец заполнения 1 раздела отчёта 6 НДФЛ приведен ниже.

Значения показателей первого раздела зависят от того, как заполнить 2 раздел 6 НДФЛ.

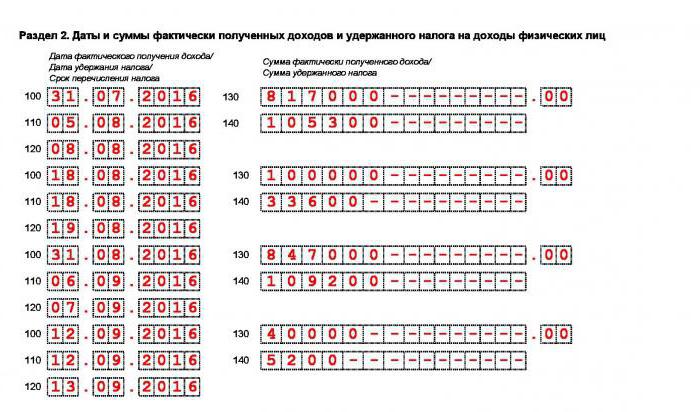

Второй раздел 6 ндфл: основные реквизиты

2 раздел 6 ндфл - информационная таблица. В ней хронологическом порядке указываются:

- все операции по начислению доходов, которые были выплачены в отчётном периоде (в течение квартала) с обязательным указанием даты начисления;

- сумма удержанного подоходного налога с каждого выплаченного дохода с указанием даты удержания;

- фактическая дата перечисления подоходного налога в ИФНС.

Информация по каждому полученному доходу во втором разделе формы указывается блоками:

- дата и сумма дохода фактически полученного сотрудниками - гр. 100 и гр. 130 соответственно;

- дата и сумма налога удержанного (с суммы, указанной в гр.130) - гр. 110 и гр. 140 соответственно;

- предельный срок перечисления подоходного налога в бюджет (для данного вида дохода) - гр. 120.

Далее блок повторяется столько раз, сколько было произведено удержаний подоходного налога.

2 раздел 6 НДФЛ (образец заполнения в бухгалтерском учёте) представлен ниже.

Основные правила заполнения второго раздела 6НДФЛ

Некоторые общие советы, как заполнить раздел 2 декларации 6 НДФЛ, приведены ниже.

Денежные вознаграждения, выплаченные в отчётном квартале, но не подлежащие обложению подоходным налогом, в отчёте не показываются.

В форме 6НДФЛ проставляется сумма дохода до налогообложения, то есть она не уменьшается на сумму подоходного налога.

Сведения, указанные в во втором разделе формы, не совпадают с информацией в первом разделе. Так как в первом разделе приводятся нарастающие итоги всего налогового периода, включая отчётный квартал, а во втором - данные только отчётного квартала.

Если в один и тот же день были получены доходы, имеющие разные предельно допустимые сроки уплаты в бюджет налога на доходы физических лиц, то в форме они указываются разными строками.

В строке 120 указываются установленные НК РФ предельные даты перечисления подоходного налога. В случае, если налог перечислен раньше предельного срока, в гр. 120 отражается не фактическая дата уплаты, а предельно допустимая НК.

Особенно надо быть внимательным в ситуации, когда выплата дохода и перечисление налога фактически были произведены в последний день квартала. Дата уплаты налога в бюджет должна быть указана в соответствие с НК, а это уже будет дата следующего отчётного периода. Следовательно, запись о проведённой операции должна отражаться в следующем квартале.

Если доходы на предприятии выплачивались только в одном квартале или один раз в году, то отчёт сдаётся за квартал, в котором доходы были выплачены, и в обязательном порядке в последующих кварталах текущего года.

А в такой ситуации как заполнить раздел 2 формы 6 НДФЛ - доходы выплачивались только во втором квартале? За первый квартал отчёт можно не сдавать (так как он с нулевыми показателями), обязательно сдаётся отчёт за второй, третий и четвёртый квартал. В этом случае в отчёте за третий и четвёртый квартал заполняется только первый раздел.

Как заполнить 6 НДФЛ: строки 100-120

Вам будет интересно:Коттеджный поселок "Морские террасы"

Вам будет интересно:Коттеджный поселок "Морские террасы"

Информация в строках 100-120 зависит от вида начислений.

Таблица, позволяющая определить, как правильно заполнить 2 раздел 6 НДФЛ, приведена ниже.

| Вид дохода |

Дата факт. выпл. дохода стр. 100 |

Дата удерж. подоходного налога стр. 110 |

Предельный срок уплаты подох.налога в бюджет стр. 120 |

|

Заработная плата, премии и доплаты |

Последн. день месяца начисл. зар.платы |

День выпл.зарплаты |

Следующий день за днём перечисл. или выплатой в кассе зарплаты |

|

Отпускные, оплата листков нетрудосп. |

День выплаты отпускных и оплаты листков нетрудо способности |

День выплаты отпускных, и оплаты листков нетрудоспособности |

Послед. день мес. выпл. отпускных и листков нетрудосп. |

|

Окончательный расчёт при увольнении с работником |

День увольнения |

День выплаты оконч. расчёта при увольн. |

Следующий день за днём выпл. оконч.расчёта |

|

Доход в натур. форме |

День передачи дохода в натур. форме |

Ближ. день выплаты другого дохода |

Следующий день за днём выпл. дохода |

| Суточные сверх лимита |

Послед. день мес., в кот. оформлен авансовый отчёт |

Ближайш. день выплаты другого дохода |

Следующий день за днём выпл. дохода |

|

Материальная выгода от эконом. на % |

Последний календ. день мес.,в кот.действ.договор |

Ближайший день выдачи другого дохода |

Следующий день за днём выдачи дохода |

|

Пр. доходы, не связанные с оплатой за труд |

День получ. дохода, вознагражд. |

День получ. дохода, вознаграж. |

День, следующий за получением дохода, вознагражд. |

|

Вознагражд. по договору оказания услуг подрядчику |

День перечисл. на лицевой счёт или выдачи наличными вознаграждения подрядчику |

День перечисления или выдачи налич. вознаграж. |

Следующий за выплатой вознаграждения день |

Составление второго раздела 6НДФЛ: данные для отчёта

Как заполнить раздел 2 6 ндфл? Расчёт представлен по исходным данным ООО "Лампочка".

В четвёртом кв. 2016 года на предприятии получали доходы 14 физических лиц:

- двенадцать человек, работающих по трудовым договорам;

- один учредитель ООО (не работник ООО "Лампочка");

- один конструктор, работающий в ООО по гражданско-правовому договору на оказание услуг.

На предприятии работают дица, имеющие право на стандартные вычеты по подоходному налогу.

Двум сотрудникам в течение 2016 года были предоствлены стандартные вычеты на детей:

- Петровой Н.И. - в течение 10 месяцев с начала года на 1 ребёнка 1400 рублей х 10 мес.= 14 000 руб

- Морозову Е.Н. - в течние 3 месяцев с начала года на троих детей - ((1400 х 2)+ 3000) х 3 мес. = 17 400 руб

- Одному сотруднику в течение 2016 года предоставлялся стандартный вычет как инвалиду: Сидорову А.В. - за 12 месяцев с начала года вычет составил 500 х 12 мес. = 6000 рублей.

Чтобы без затруднений заполнить раздел 2 расчета 6 НДФЛ за четвёртый кв. 2016 года воспользуемся следующей вспомогательной таблицей. В ней отражены суммы выплат,налоговых вычетов, начисленного и уплаченного налога в 4 квартале.

|

Дата выдачи дохода |

Дата фактич получ (начисления) дохода |

Дата удерж НДФЛ |

Дата пере числ НДФЛ |

Послед день срока перечисл НДФЛ |

Вид получ вознагражд. (дохода) в рублях |

Сумма дохода в рублях |

Сумма налог вычетов в рублях |

Удержанный НДФЛ в рублях |

| 11.10.16 | 30.09.16 | 11.10.16 | 11.10.16 | 12.10.16 |

Зарплата за сентябрь (окончат. расчёт) |

300000 | 1900 |

((300000+150000) -1900))х13%= 58253, где 150000 уже выпл.аванс за 1 половину сентяб |

| 20.10.16 | 31.10.16 | 11.11.16 | 11.11.16 | 12.11.16 |

Аванс за 1 поло- вину октября |

150000 | ||

| 20.10.16 | 20.10.16 | 20.10.16 | 31.10.16 | 31.10.16 |

Пособие по врем нетрудосп |

24451,23 |

3183 (24451,23х13%) |

|

| 25.10.16 | 25.10.16 | 25.10.16 | 25.10.16 | 31.10.16 |

Вознагражд. по договору оказ. услуг |

40000 |

5200 (40000х13%) |

|

| 11.11.16 | 31.10.16 | 11.11.16 | 11.11.16 | 14.11.16 |

Зарплата плата за вторую пол. октября |

317000 | 1900 |

((317000+150000) -1900)х13% 60463 |

| 11.11.16 | 11.11.16 | 11.11.16 | 30.11.16 | 30.11.16 | Отпускные | 37428,16 |

4866 (37428,16х13%) |

|

| 20.11.16 | 30.11.16 | 09.12.16 | 09.12.16 | 12.12.16 |

Зараб. плата за первую половину ноября |

150000 | ||

|

09.12.16 |

30.11.16 | 09.12.16 | 09.12.16 | 12.12.16 |

Зараб.плата за вторую половину ноября |

320000 | 500 |

((320000+150000) -500)х13% = 61035 |

| 20.12.16 | 30.12.16 | 11.01.17 | 11.01.17 | 12.01.17 |

Зараб.плата за первую полов. декабря |

150000 | ||

| 26.12.16 | 26.12.16 | 26.12.16 | 26.12.16 | 27.12.16 | Дивиденды | 5000 |

(5000х13%) 650 |

|

| 27.12.16 | 27.12.16 | 27.12.16 | 27.12.16 | 28.12.16 |

Подарки в не денежн. форме |

35000 |

28000 (4000х7) |

910((35000-28000) х13%) |

| ИТОГО | 1528879,39 |

32300 |

194560 | |||||

В таблице отражены выданные семи сотрудникам подарки к Новому году.

В 2016 года эти сотрудники не получали материальную помощь и другие подарки.

Пример заполнения второго раздела 6НДФЛ

По информации, указанной в приведённой выше таблице, рассмотрим, как заполнить раздел 2 6 НДФЛ:

Первый блок:

- стр. 100 - 30.09.2016 стр.130 - 300000;

- стр. 110 - 11.10.2016 стр.140 - 58253;

- стр. 120 - 12.10.2016.

Второй блок:

- стр. 100 - 20.10.2016 стр.130 - 24451.23;

- стр. 110 - 20.10.2016 стр.140 - 3183;

- стр. 120 - 31.10.2016.

Третий блок:

- стр. 100 - 25.10.2016 стр.130 - 40000;

- стр. 110 - 25.10.2016 стр.140 - 5200;

- стр. 120 - 31.10.2016.

Четвёртый блок:

- стр. 100 - 25.10.2016 стр.130 - 40000;

- стр. 110 - 25.10.2016 стр.140 - 5200;

- стр. 120 - 31.10.2016.

Пятый блок:

- стр. 100 - 31.10.2016 стр.130 - 317000;

- стр. 110 - 11.11.2016 стр.140 - 60463;

- стр. 120 - 14.11.2016.

Шестой блок:

- стр. 100 - 11.11.2016 стр.130 - 37428.16;

- стр. 110 - 11.11.2016 стр.140 - 4866;

- стр. 120 - 30.11.2016.

Седьмой блок:

- стр. 100 - 30.11.2016 стр.130 - 32000;

- стр. 110 - 09.12.2016 стр.140 - 6103;

- стр. 120 - 12.12.2016.

Восьмой блок:

- стр. 100 - 26.12.2016 стр.130 - 5000;

- стр. 110 - 26.12.2016 стр.140 - 650;

- стр. 120 - 27.12.2016.

Девятый блок:

- стр. 100 - 27.12.2016 стр.130 - 35000;

- стр. 110 - 27.12.2016 стр.140 - 910;

- стр. 120 - 28.12.2016.

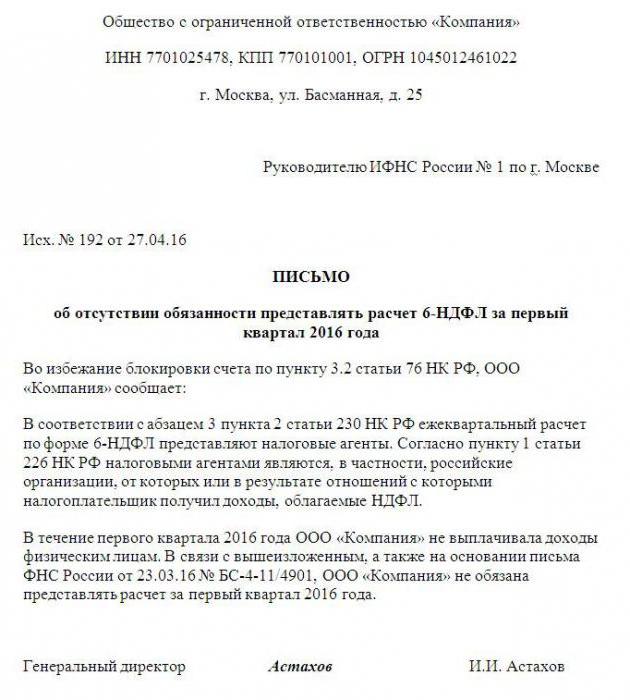

2 раздел 6 НДФЛ: форма, образец заполнения нулевого отчёта

Отчёт 6НДФЛ обязаны предоставлять налоговые агенты: предприятия (организации) и ИП, выплачивающие вознаграждения за труд физическим лицам. Если в течение календарного года ИП или предприятие не начисляло и не выплачивало доходы сотрудникам и не вело финансовую деятельность, то нулевой расчёт формы 6НДФЛ можно не сдавать в ИФНС.

Но если организация или ИП предоставят нулевой расчёт, то ИФНС обязана его принять.

Вам будет интересно:Потребительский кредит без обеспечения - что это значит, особенности, проценты и отзывы

Вам будет интересно:Потребительский кредит без обеспечения - что это значит, особенности, проценты и отзывы

Инспекторы ИФНС не знют, что организация или ИП в отчётном периоде не вели финансовую деятельность и не являлись налоговыми агентами, и ожидают расчёт по форме 6НДФЛ. Если отчёт в течение двух недель после окончательного срока подачи не будет сдан, то ИФНС имеет право заблокировать банковский счёт и выставить штрафные санкции ИП или организации, не сдавшей отчёт.

Во избежание неприятностей с ИФНС бухгалтер имеет право предоставить декларацию 6НДФЛ (с пустыми значениями) или написать в ИФНС информационное письмо.

Образец подготовленного к сдаче отчёта с нулевыми показателями приведен ниже.

Образец письма в ИФНС о нулевом отчёте можно увидеть ниже.

Заполнение 6 НДФЛ: алгоритм действий

Для облегчения труда по заполнению второго раздела расчёта 6НДФЛ необходимо:

Внимание:

- В строке 110 указывается день, в который реально выплачен доход сотрудника (даже если зарплата или другой доход выплачен позже даты, установленной НК).

- НДФЛ не удерживается при выплате аванса.

- В строке 120 проставляется предельная дата для перечисления в бюджет налога по виду дохода, а не действительная дата перечисления подоходного налога (даже если налог перечислен позже даты, установленной НК).

- В строке 140 проставляется сумма исчисленного подоходного налога с выплаченного дохода (если подоходный налог перечислен не полностью или вообще не перечислен, то всё равно проставляется налога, который надо было перечислить).

Второй раздел 6 НДФЛ. Ситуация: невозможно удержать налог

Как заполнить 2 раздел 6 НДФЛ , когда удержать подоходный налог у сотрудника не представляется возможным?

Физическое лицо получило доход в натуральном выражении (например, подарок), но в дальнейшем у него нет денежных выплат.

У работодателя нет возможности удержать и перечислить в бюджет подоходный налог с выданного в натуральном выражении дохода.

Как заполнить 2 раздел 6 НДФЛ в этой ситуации, указано ниже:

- стр.100 - день выдачи дохода в натуральном выражении;

- стр.110 - 0;

- стр.120 - 0;

- стр.130 - доход в натуральном выражении (сумма);

- стр.140 - 0.

Сумма не удержанного дохода указывается в разделе первом декларации по стр. 080.

Заключение

Декларация 6 НДФЛ - отчёт для бухгалтеров новый. При его заполнении возникает большое количество вопросов, не все нюансы рассмотрены и отражены в рекомендациях, данных налоговиками. Разъяснения и уточнения по спорным вопросам регулярно даются в официальных письмах ФНС Российской Федерации. В 2017 году не предусмотрены изменения отчётной формы и правил её заполнения. В данной статье отражено как заполнить 2 раздел 6 НДФЛ в самых распространённых ситуациях, приведённый алгоритм составления второго раздела расчёта успешно применяется на практике.

Удачи в сдаче отчётов!