Налоги - важная часть жизни каждого гражданина. Только не всем известны особенности, связанные с ними. Огромную роль для всего трудоспособного совершеннолетнего населения играет НДФЛ. Налоговый период, ставки, особенности и сроки сдачи деклараций - все это предстоит узнать далее. Это поможет избежать множества проблем и объяснений перед налоговыми органами. На что следует обратить внимание в первую очередь?

Определение

Важно само определение данного налога. Каждая выплата в казну государства от граждан за что-то взимается. Что можно сказать в этом плане об НДФЛ? Собой данная выплата представляет деньги, удерживаемые за получаемый гражданами и организациями доход.

Вам будет интересно:Где занять деньги срочно, даже если есть непогашенные кредиты?

Вам будет интересно:Где занять деньги срочно, даже если есть непогашенные кредиты?

Получается, что он имеет отношение ко всем налогоплательщикам. Ведь почти все типы доходов граждан облагаются данным вычетом. Правда, есть некоторые исключения. Какие именно? С каких доходов НДФЛ не взимается вообще ни при каких условиях?

Освобожденные от налогов

Запомните, любая прибыль, полученная гражданином или организацией, будет облагаться подоходным налогом. Причем в обязательном порядке. Разве что за исключением некоторых моментов. А именно:

- не облагается налоговыми выплатами прибыль, полученная от продажи имущества, находящегося в собственности более 3 лет;

- наследство;

- доход, полученный за счет договора дарения, оформленного близким родственником гражданина.

Вам будет интересно:Куда жаловаться на страховую компанию по ОСАГО?

Вам будет интересно:Куда жаловаться на страховую компанию по ОСАГО?

В принципе, это все исключения. С остальных источников прибыли платится НДФЛ. Налоговый период, ставки и сроки сдачи деклараций, а также прочие особенности данной выплаты нужно знать всем налогоплательщикам. Иначе с налоговыми службами могут возникнуть серьезные проблемы.

Отчетность

Современная система налогообложения в России постоянно терпит какие-то изменения. Поэтому стоит обратить внимание на новые правила, которые действуют с 2016 года. Теперь все организации и индивидуальные предприниматели должны отчитываться по НДФЛ за квартал. Ранее отчетность требовалась раз в год - до 1 апреля.

А с 2016 года необходимо раз в квартал заниматься дополнительной бумажной волокитой. Отчетность теперь требует формы 6-НДФЛ. Это как раз тот ежеквартальный документ, который подается в налоговые службы. Но в какие сроки необходимо уложиться? На что обратить внимание?

Вам будет интересно:Как узнать свой КБМ по ОСАГО по базе РСА? Что такое КБМ

Вам будет интересно:Как узнать свой КБМ по ОСАГО по базе РСА? Что такое КБМ

Если отчет идет за 1 квартал 2016 года, то максимальный срок подачи декларации соответствующей формы длится до 3 мая 2016, за второй "отрезок" времени отчетность предоставляется до 1 августа. За 9 месяцев - до 31 октября, за год - до 1.04.2017.

Без изменений

Но это еще не все. Помимо 6-НДФЛ, организации и предприниматели должны подавать иные формы отчетности в налоговые органы. Правда, не так часто, как кажется. Есть так называемая справка 2-НДФЛ и декларация 3-НДФЛ. За год подобные документы, как и ранее, подаются всего один раз.

К какому именно моменту? К концу налогового отчетного периода. А именно, до 1 апреля года, который следует после отчетного. Так что в данной области никаких изменений нет. Во всяком случае на данный момент. На какие еще моменты стоит обратить внимание?

Вычеты

Иногда гражданам положены разнообразные вычеты по НДФЛ. Обычно они имеют отношение к трудоустроенному населению, у которых есть несовершеннолетние дети. Также вычет по подоходному налогу можно осуществить за:

- покупку недвижимости (в ипотеку в том числе);

- лечение;

- обучение.

Обычно, если у вас есть желание получить "возврат" денежных средств от налоговых органов в определенных размерах, необходима декларация 3-НДФЛ за 3 года. Без нее осуществление процесса попросту невозможно. За редким лишь исключением - когда речь идет о вычете с заработной платы на детей. В таком случае процесс происходит несколько иначе. Как именно? Стоит узнать обо всем, что касается данных процедур.

Вычеты (лечение, обучение, покупки)

Итак, иногда можно сделать так называемый налоговый вычет. Для этого потребуются некоторые документы. К слову, вернуть вы можете 13% от потраченной суммы денег. Для осуществления задумки в жизнь потребуется декларация 3-НДФЛ за 3 года (прошлых). А значит, при осуществлении каких-то трат вычет можно получить не позднее, чем через 36 месяцев. К декларации приложите:

- паспорт;

- СНИЛС и ИНН;

- справку 2-НДФЛ;

- документы, подтверждающие ваши траты;

- справки студента (для обучения);

- документы на недвижимость (которую покупали);

- аккредитацию заведения (для вузов);

- лицензию на деятельность (для возврата за обучение);

- заявление на вычет;

- ипотечный договор (для ипотеки);

- справки уплаты процентов по ипотеке.

Для детей

Вам будет интересно:Новостройка – квартира вашей мечты

Вам будет интересно:Новостройка – квартира вашей мечты

Если вам необходимо сделать вычет на детей, придется обращаться с соответствующим заявлением к своему работодателю, а не в налоговые органы. Ежемесячные налоги, удерживаемые с заработка, уменьшатся в размерах. Ведь вычеты на детей позволяют уменьшить налоговую базу, используемую при расчетах подоходных взысканий.

Обязательное условие, которое должно соблюдаться, - в налоговом отчетном периоде ваш совокупный доход в виде заработка на рабочем месте не должен превышать 350 000 рублей. Если это так, обратитесь с заявлением на вычет за детей и свидетельствами о рождении несовершеннолетних к своему работодателю. Полагается уменьшение налоговой базы на:

- 1 400 рублей, если у вас 1 или 2 ребенка;

- 3 000 на 3 и последующих;

- 6 000 для опекунов и попечителей несовершеннолетних инвалидов;

- 12 000 на ребенка-инвалида.

Стандартные размеры

Теперь понятно, как получаются вычеты по НДФЛ. Но вот о самом подоходном налоге не все известно. Например, сколько придется платить за прибыль, полученную в тот или иной момент.

По общепринятым правилам, в России физические лица должны отдавать 13% от дохода. Причем в обязательном порядке. Правда, иногда данная цифра уменьшается или увеличивается. Но, как правило, большинство видов прибыли облагается именно взысканиями в размере 13% от полученной суммы. Ничего трудного для понимания нет.

Расчет налога предельно прост: нужно налоговую базу перемножить с процентной ставкой. В итоге вы получите сумму, положенную к уплате. Она может меняться при наличии детей и официальной работы.

Не по стандартам

Сколько составляет налоговый период? Год. Именно раз в год ранее отчитывались перед налоговыми органами. Но с 2016 года, как уже было сказано, необходимо осуществлять процесс ежеквартально. Для этого подается форма 6-НДФЛ. Остальные документы, как и прежде, сдаются в налоговые органы всего лишь раз в 12 месяцев.

Каков размер подоходного налога? В общем он составляет 13%. Но бывают некоторые исключения. Встречаются они не так часто, хотя на практике имеют место. Например, можно за доход отдать всего 9% полученных денежных средств. Как именно? Такая сумма взыскивается за прибыль от дивидендов до 2015 года и по облигациям с ипотечным покрытием (до 2007 года, 1 января). Не слишком распространенный случай. Поэтому не надейтесь на подобного рода взыскание.

Также обратите внимание - 15% платится тогда, когда вы получаете прибыль от дивидендов, которые получают физические лица от компании, не являющихся резидентами РФ. Можно сказать, от иностранных организаций.

Самый большой НДФЛ (налоговый период и подробности уплаты нам уже известны) положен за выигрыш. Если вы получили приз или выиграли что-то, придется отдать налоговым органам целых 35% прибыли. Причем не важно, деньги вам вручили или просто недвижимость. В любом случае от стоимости оной гражданин обязан уплатить 35%.

К слову, не только население Российской Федерации облагается подоходным налогом. Форма 3-НДФЛ, а также соответствующая плата за прибыль положена гражданам-нерезидентам. Они платят гораздо больше, чем резиденты. В таком случае размер выплат в казну государства составит 30%. И ничуть не меньше. Никаких исключений!

Организации

Когда заканчивается налоговый период? Месяц окончания годовой отчетности - апрель. Именно до 1.04 вы должны будете отчитаться перед налоговыми органами за полученную прибыль в прошлом году (календарном). Причем правило это распространяется и на физические лица, и на организации.

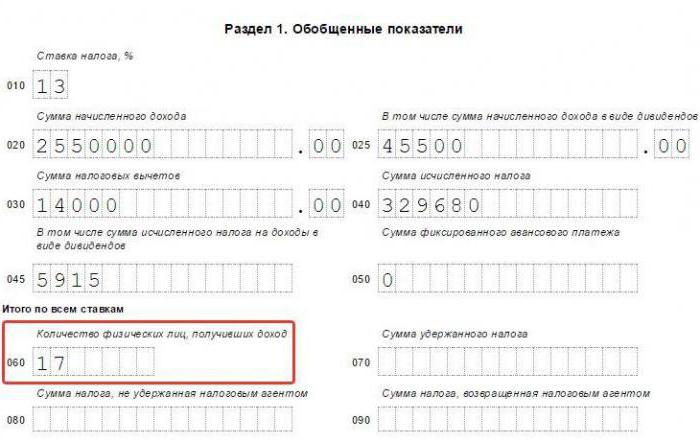

Обратите внимание: компании тоже уплачивают НДФЛ. Но при этом, когда подается форма 3-НДФЛ, необходимо для всех своих сотрудников подготовить и сдать справки 2-НДФЛ. Это можно сделать в бумажном или электронном виде.

От чего зависит форма подачи? От количества рабочих в корпорации. Бумажная отчетность допустима тогда, когда речь идет о небольших фирмах, где работает не более 25 сотрудников. А электронные формы предлагаются при наличии большего количества подчиненных у работодателя.

Организации платят разнообразные типы налогов с получаемого дохода. То есть они сталкиваются с несколькими типами взысканий. Например, НДФЛ удерживается с заработка каждого сотрудника в размере 13%. А говоря о налоге на прибыль организаций, придется отдавать более значимую сумму денежный средств. А именно, 20% от полученного дохода.

Коды периодов

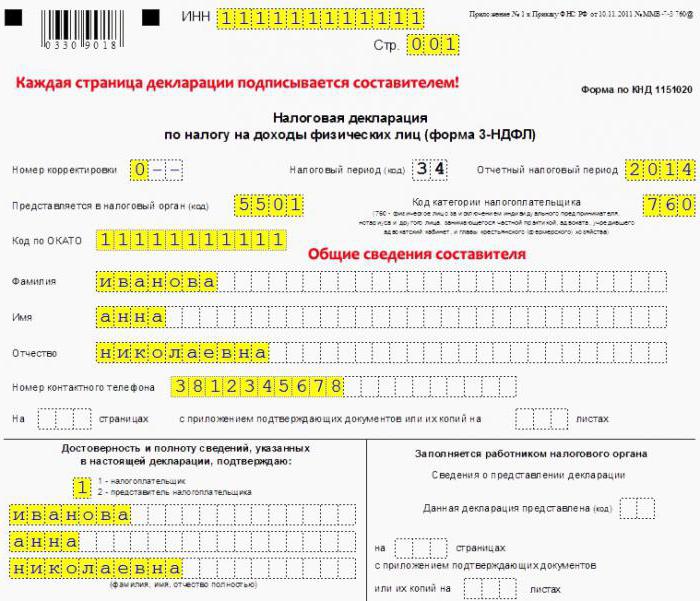

Пожалуй, это почти все, что нужно знать об НДФЛ. Налоговый период, отчетность и процентные ставки - все это крайне важно. Но не менее значимыми элементами являются коды налоговых периодов. Они указываются в декларациях 3-НДФЛ. Скорее, данная информация больше важна бухгалтерам, которые будут предоставлять отчетность. Но и простому населению следует знать значения периодов.

Так, к примеру, 3-НДФЛ носит "комбинацию" 34. Это не самое важное. Код налогового периода НДФЛ устанавливается в соответствии с месяцем отчетности. А именно:

- 1 квартал - 21;

- 2 квартал - 31;

- за 9 месяцев - 33;

- за год - 34.

Если же происходит реорганизация или ликвидация компании, в отчетности необходимо за последний отчетный период существования оной указывать код 50. Также при квартальной отчетности используйте комбинации:

- за 3 месяца - 51;

- за полгода - 54;

- за 3 квартал - 55;

- за год - 56.

Как видите, ничего трудного в этом нет. Во всяком случае, теперь понятно, как вносить уточнение о том, за какой период вы отчитываетесь перед государством. Ведь никто не будет самостоятельно в этом разбираться. Поэтому коды налоговых периодов играют важную роль для граждан и организаций.

Сроки уплаты

А до какого момента стоит оплачивать подоходный налог? Должны же быть какие-то правила на этот счет! Так оно и есть. Только для организаций и физических лиц имеются разные ограничения. Какие именно?

- обычные граждане за свой доход имеют право расплачиваться до 15 июля включительно;

- организации же платят не позднее 28 числа месяца, который следует за отчетным периодом.

Говоря о налоговых вычетах, можно подчеркнуть то, что вы имеете полное право запросить возврат 13% за определенные траты в течение 3-х лет с момента осуществления сделки. Ваша заявка будет рассмотрена приблизительно через 2 месяца после обращения в налоговые органы, а непосредственные выплаты произведутся на счет, указанный в заявлении, еще через 1,5-2 месяца. Точные сроки вам сообщат при обращении за вычетами.

Вот теперь нам известно все об НДФЛ: налоговый период, коды оных, размеры, порядок уплаты и получение вычетов. Каждый налогоплательщик должен быть в курсе данной информации. Обычно от бумажной волокиты, связанной с НДФЛ, освобождаются все сотрудники, работающие официально. Вся ответственность за отчетность (по зарплате) лежит на работодателе. А вот индивидуальные предприниматели обязаны самостоятельно докладывать о своей прибыли.