Налоговая система США в настоящее время является одной из самых передовых во всем мире. За счет сборов, взимаемых с самых экономически активных слоев общества, обеспечивается основная доля федерального бюджета. Налоговая система Америки лучше всего отображает капиталистический подход ко взиманию налогов. Благодаря разнообразию видов и уровней последних, а также разнообразных льгот и скидок для незащищенных слоев общества, НС США позволяет грамотно распределять нагрузку на население и своевременно пополнять казну. Подробнее о том, как платят налоги в США и какие виды выплат существуют, вы сможете узнать из этой статьи.

Краткий экскурс в историю

Вам будет интересно:Функции страхования

Вам будет интересно:Функции страхования

Налоги являются основным рычагом, с помощью которого государство воздействует на рыночную экономику. На долю налогов приходится 90% всех поступлений в бюджет, которое получает государство, поэтому нельзя недооценивать этот мощный инструмент. В США, которые являются федеративным государством, используется трехуровневая система взимания налогов. Но появилась она, конечно же, далеко не сразу.

Еще Бенджамин Франклин, один из основателей Декларации независимости, говорил: «В жизни нельзя избежать двух вещей: смерти и налогов». В 19 веке бюджет государства формировался из доходов от продажи государственных земель и таможенных пошлин. Такая система не очень эффективно наполняла казну страны, поэтому в 20 веке было проведено несколько больших налоговых реформ. Во время этого периода приоритет в экономической политике государства отдавался попеременно то ослаблению налоговых обязательств с целью стимуляции рыночной системы, то увеличению налоговых сборов для устранения дефицита бюджета. В 60-е Дж. Кеннеди снизил налоговые ставки с целью увеличить налоговые сборы в длительной перспективе. Но эта мера имела лишь временный эффект: через пару лет экономика вновь перестала расти, а военные действия во Вьетнаме привели к значительной финансовой нестабильности.

Вам будет интересно:Налоговая система

Вам будет интересно:Налоговая система

В 1968 году конгресс США несколько понизил подоходный налог, и это принесло положительные результаты. Финансовая обстановка вновь стала стабильной. Во время правления Р. Рейгана было принято несколько налоговых законов. В 1981 и 1986 году ставка подоходного налога была вновь снижена. Тем не менее нагрузка на граждан в тот период оставалась довольно высокой, но при этом увеличивалась и эффективность социального страхования. И все же администрации Рейгана не удалось полностью ликвидировать дефицит бюджета, поэтому Дж. Бушу пришлось поднять подоходный налог. В результате долгого пути налоговая система США наконец пришла к некоторой степени сбалансированности. За счет увеличения налогов на корпорации и внедрения системы налоговых льгот для малоимущих слоев населения Америке удалось достигнуть модели, в которой экономика активно развивается, а бюджет остается наполненным.

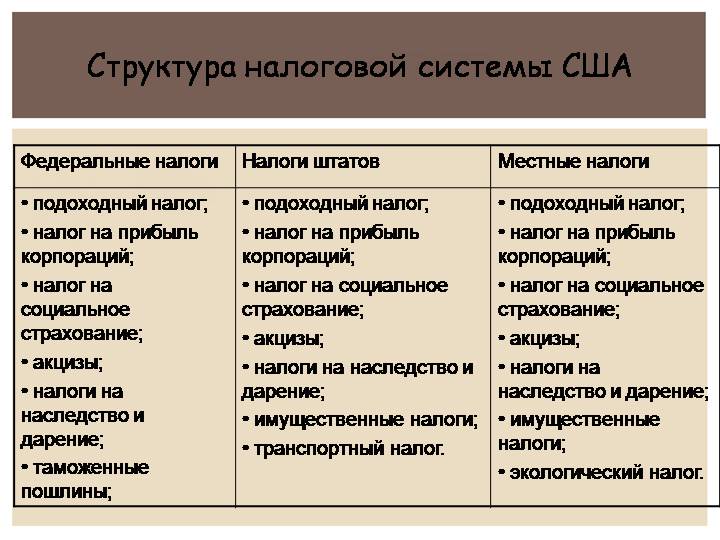

Структура налоговой системы США

На данный момент налоги в Соединенных Штатах взимаются на трех уровнях. В НС Америки параллельно используются все виды налогов. В результате один человек может выплачивать несколько видов подоходного налога и несколько видов налога на имущество (например, на местном и федеральном уровнях). Федеральные налоги, налоги штатов и местные налоги имеют свои особенности и принципы. Рассмотрим их поподробнее.

Вам будет интересно:Выплата отпускных

Вам будет интересно:Выплата отпускных

Естественно, такой огромный финансовый пласт должен кем-то организовываться. Контролирует эти выплаты Министерство финансов США, а точнее, Служба внутренних доходов. Неуплата налогов в Америке – довольно серьезное преступление, за которое можно много лет отсидеть в заключении.

Принципы налогообложения

Налоговая система США не зря считается самой развитой и сложной в мире. В ее основе лежат многочисленные принципы, которые неизменно соблюдаются при разработке новых законов и формировании налоговых выплат.

- Принцип справедливого налогообложения гарантирует всем жителям США равные права. Каждому начисляются налоги по мере их состоятельности. Бедный человек в Америке никогда не будет платить столько же, как владелец бизнеса.

- Преобладание прямых налогов над косвенными. Жители США всегда в курсе того, какие начисления будут ждать их в следующем месяце. Прямые налоги составляют 70% всех налоговых поступлений.

- Принцип равенства привилегий и иммунитетов говорит о равенстве перед налогами штатов всех граждан независимо от места рождения.

- Принцип налогового иммунитета на товары и услуги, которые принимают участие в торговле между штатами. Это правило было подтверждено рядом судебных решений. На практике это выглядит так: если вы покупаете молоко в штате Техас и везете его в Калифорнию, то последний штат не имеет права облагать налогом ввозимый на его территорию товар.

- Принцип верховенства закона. Все вводимые на территории США налоги могут быть установлены, отменены или изменены только в соответствии с прописанными в Конституции законами.

- Принцип параллельности взимаемых налогов. Каждый гражданин США выплачивает несколько вариантов одного и того же налога. Например, подоходный взимается на федеральном, местном и штатном уровнях. А на некоторые виды горючего может распространяться до пяти видов акцизов: федеральный, штатный, смежный универсальный и специфический.

- Принцип публичности: каждый человек в Америке может узнать, на что конкретно пошли его налоги. Взимаемые государством средства могут использоваться исключительно в целях погашения долгов страны, пополнения государственного бюджета, обеспечения обороны и других действий, направленных на благополучие США.

Виды налогов

Вам будет интересно:Налоговая система России: основные принципы построения

Вам будет интересно:Налоговая система России: основные принципы построения

Налоги по штатам США, федеральные налоги и местные можно разделить на несколько видов.

Как вы видите, бюджет США формируется из множества разных источников. Их количество может ввести в заблуждение неопытного человека, и даже специалисты зачастую не могут дать совет по смежным областям. Но такая система позволяет грамотно разграничить источники дохода, а многочисленность налогов – составить индивидуальный план для каждого города и каждого штата.

Подоходный налог

Какие налоги с зарплаты в США нужно платить ее гражданам? Выплачивать налоги необходимо абсолютно всем резидентам, даже тем, которые проживают на территории других стран или имеют бизнес не в Америке. Подоходный налог в США обычно взимается на федеральном и штатном уровнях, а его величина зависит от статуса человека и его доходов. Больше всего привилегий получают родители-одиночки и вдовы/вдовцы. У женатых пар доход считает совместно, а неженатые и незамужние граждане получают лимит в два раза меньший. Например, для неженатого молодого человека заработная плата до 9000 долларов будет облагаться налогом в 10%. Если он станет получать от 9 до 37 тыс. долларов, то ему придется выплачивать уже 15%. Максимальная ставка подоходного налога в США составляет 40%.

С чего же взимается этот сбор? Для установления ставки суммируются все денежные средства, которые резидент США получает от:

- предпринимательской деятельности;

- выплат заработной платы;

- получения пособий и пенсий, которые выплачиваются частными фондами;

- доходов от продажи;

- государственных пособий выше определенного минимума.

Но, несмотря на значительный процент ставки подоходного налога, в нем есть множество льгот. Если вы занимаетесь благотворительностью, оплачиваете расходы по уходу за детьми, оплачиваете медицинские издержки, то вам могут быть оформлены налоговые вычеты.

Корпорационный налог

Налог на чистую или валовую прибыль распространяется абсолютно на все корпорации в Соединенных Штатах. Налоговая служба тщательно контролирует добросовестность всех компаний, а неуплата налогов в Соединенных Штатах и создание офшоров карается пожизненным заключением. Как определяется чистая прибыль предприятия, с которой оно должно уплатить налог? Для этого из общего количества денег, полученных компанией, вычитаются следующие издержки:

- заработная плата;

- налоги на социальное обеспечение;

- расходы на аренду и ремонт, амортизацию помещений;

- расходы на рекламу;

- проценты по кредитным выплатам;

- операционные убытки.

Налог на прибыль корпораций, так же как и подоходный, является прогрессивным и взимается ступенчато. Если предприятия небольшое, ставка составит 15% за первые 50 000 долларов чистой прибыли. Затем она увеличивается: за последующие 25 000 долларов нужно будет заплатить еще 25%. Налог с прибыли, увеличившейся после этого еще на 25%, составит уже 34% и т. д. Но налоговая система США старается поощрять развитие бизнеса, поэтому существуют многочисленные льготы для предпринимателей. Среди основных можно выделить инвестиционный налоговый кредит и ускоренную амортизацию.

Налог на имущество

Поимущественным налогом в США облагается все имущество, которым владеет человек. Будь то недвижимость, автомобили, ценные бумаги, земли – за владение резидент Америки должен заплатить определенный сбор. К счастью, он не очень большой. Процентная ставка составляет от 1 до 4% в зависимости от штата. За счет поимущественного налога почти полностью обеспечивают свое существование штаты США. Дело в том, что подоходный налог, взимаемый на штатном уровне, обычно довольно незначительный и не может обеспечить все потребности административной единицы. А вот налог на имущество обеспечивает около 80% бюджета штатов.

Характеристика налоговой системы в Америке

Вам будет интересно:Двойная запись - основной метод бухгалтерского учета

Вам будет интересно:Двойная запись - основной метод бухгалтерского учета

Соединенные Штаты Америки состоят из 50 штатов, каждый из которых имеет свои налоговые выплаты и законы. Тем не менее, несмотря на разнообразие, всех их объединяют общие характеристики налоговой системы в Америке.

- Главной особенностью налоговой системы в США является прогрессивный характер налогообложения, который позволяет начислять процентную ставку по налогам сообразно уровню доходов человека или корпорации. Например, одинокий человек с уровнем дохода 6000 долларов будет платить ПН в размере 15%, а матери-одиночке с доходом в 10 000 долларов будет начислена 10% ставка.

- Дискретность налогов. Налоги на прибыль корпораций строго очерчены рамками закона. Более высокая ставка будет применена только к строго определенной сумме доходов.

- Регулярные изменения в налоговом законодательстве позволяют чутко реагировать на требования экономики и применять то методы стимулирования, то сдерживания роста.

- Равенство всех людей с равным доходом – налоговая система США не допускает поблажек и исключений из правил, поэтому у людей, находящихся в одинаковых жизненных условиях и с примерно одинаковой зарплатой, и уровень налогов будет один и тот же.

- Фиксированный минимальный уровень доходов, не облагаемый налогами, также является одной из основных характеристик НС в Америке. Для подоходного налога существует определенная цифра, до достижения которой гражданин не обязан уплачивать налоговую ставку из своих средств. Например, человек, получающий 3000 долларов в месяц, ПН платить не будет.

- Наличие большого количества налогов, скидок, вычетов позволяет налоговой системе быть более гибкой и удобной для населения. Хоть всевозможные сборы и составляют большую часть расходов для населения, в сложных жизненных ситуациях люди могут воспользоваться исключениями из общих правил.

Плюсы и минусы налогообложения в Америке

Налоговая система в Штатах имеет множество плюсов, которые мы уже описали. Самый главный – это стимулирование экономики страны, грамотное финансовое обеспечение на федеральном уровне и защита населения. Но и эта система не идеальна, хоть и во многом превосходит другие страны.

Во-первых, самым главным минусом налоговой системы США является довольно высокий размер налогов. Например, средний подоходный налог составляет 25-30%. Согласитесь, это немало. Во-вторых, многим американцам не нравится тот факт, что уплачиваются налоги не на одном уровне, а на целых трех. Необходимость выплат ПН на федеральном, местном и штатном уровне может сильно ударить не только по кошельку, но и по времени: пока разберешься со всеми декларациями, пройдет не один час. Также в Америке существует довольно жесткий контроль за уплатой налогов, поэтому отлынивание от этой гражданской обязанности может грозить вам судом и тюрьмой.

Сравнение налоговой системы России и США

По мнению ряда специалистов, налоговая система России не является совершенной. Некоторые экономисты считают, что улучшить ее можно, интегрировав зарубежный опыт. Для этого проводится сравнительный анализ двух систем. Так как американская является одной из самых успешных, именно ее берут для сравнения.

Во время рассмотрения этих структур можно заметить многие существенные отличия. Так, если в США налоги имеют прогрессивный характер (увеличиваются пропорционально увеличению доходов), то в России они одинаковы для всех уровней населения независимо от уровня дохода. Переход в России к прогрессивному налогообложению может помочь преодолеть огромное классовое неравенство и простимулировать малый и средний бизнес. Еще одним отличием можно считать преобладание прямых налогов в США и косвенных в России. Косвенные снижают платежеспособность населения, так как являются ценообразующим фактором. К тому же в России население гораздо чаще получает "серую зарплату" в конверте, а в США неуплата налогов довольно строго карается, поэтому в Америке гораздо меньше желающих "сэкономить" на налогах. Ну и последним отличием является характер основных налогов. В Америке основное пополнение местного бюджета идет за счет местных (штатных) налогов, а в России основной источник – это федеральный налог, который является одним для всех регионов. Из-за это средства зачастую не доходят до дальних уголков нашей страны.

Налоги – это главный рычаг в деле управления рыночной экономикой, без которого невозможно представить процветание страны. В НС заложен огромный потенциал, развивая который можно добиться роста предпринимательства, платежеспособности населения и многих других факторов. Хоть на первый взгляд и может показаться, что налоговая система в Соединенных Штатах сложная и запутанная, на самом деле это не так. Налоговые законы приняты с долей безупречной логики и понятны на интуитивном уровне. Характеристика налоговой системы США самая положительная, и это позволяет этой стране процветать, а ее гражданам чувствовать себя в безопасности.