Сегодня мы изучим виды налогообложения для юридических лиц и предпринимателей. Какими они бывают? И что лучше выбрать в том или ином случае? Каждый ИП должен знать плюсы и минусы существующих систем уплаты налогов. Иначе бизнес может прогореть. Обо всем этом и не только обязательно будет рассказано далее. В конце концов каждый поймет, как выбрать ту или иную систему налогообложения. Это не так трудно, как может показаться на первый взгляд.

Налогообложение — это...

Вам будет интересно:Ипотечное кредитование. В каких случаях банк присылает уведомление о расторжении договора

Вам будет интересно:Ипотечное кредитование. В каких случаях банк присылает уведомление о расторжении договора

Сначала разберемся, с чем в принципе придется иметь дело. Налогообложение для ИП и ООО является крайне важной составляющей. Это система уплаты налогов. Благодаря ей осуществляется декларирование доходов и отдача части прибыли государству.

По НК РФ (статья 17), системы уплаты налогов определяют:

- объекты налогообложения;

- базу по налогу;

- период, за который нужно расплачиваться;

- налоговую ставку;

- порядок расчета платежей;

- сроки и способы перевода денег;

- льготы и прочие особенности налогов.

Вам будет интересно:срок давности по кредиту

Вам будет интересно:срок давности по кредиту

На данный момент юридическое лицо может столкнуться с разными видами налогообложения. Далее мы рассмотрим каждый возможный вариант с плюсами и минусами.

Типы систем

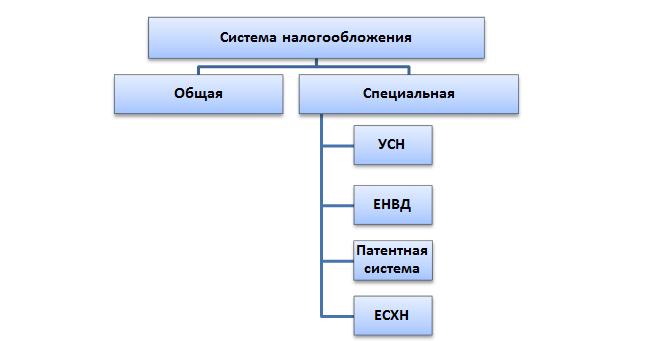

Начнем с краткого списка. Он поможет понять, из чего в целом можно выбрать тип перевода части прибыли за ведение бизнеса.

На данный момент в России встречаются такие виды налогообложения:

- ОСНО;

- УСН (упрощенка);

- ЕНВД (вмененка);

- ЕСХН;

- ПСН.

ЕСХН почти не используется на практике. Поэтому на нем сильно заострять внимание не следует. Разберемся с остальными видами налогообложения и их характеристиками. Понять все это не составляет труда.

ОСНО и бизнес

Самый распространенный вариант развития событий — это использование общей системы налогообложения. Она выбирается ООО или ИП по умолчанию. Расклад не всегда выгодный, особенно в самом начале бизнеса.

Он предусматривает серьезную бумажную волокиту и весьма крупные налоги. Поэтому от ОСНО зачастую отказываются многие предприниматели. Некоторым подходит именно такой вариант.

Если кратко описывать систему уплаты налогов, то в этом случае придется переводить средства за имущество организации и за доходы. НДС тоже имеет место. Именно эта составляющая позволяет выбрать или отказаться от ОСНО.

Минусы общей системы

Вам будет интересно:Командировочные расходы: оплата, размер, проводки

Вам будет интересно:Командировочные расходы: оплата, размер, проводки

Основные виды налогообложения в России мы перечислили. Теперь стоит рассмотреть каждый вариант более подробно.

На данный момент у ОСНО выделяют такие слабые стороны:

- высокие налоги;

- разнообразие платежей;

- серьезная налоговая отчетность.

На этом все. Больше никаких недостатков нет.

Стоит обратить внимание на то, что ООО (компания) при ОСНО платит налог на прибыль 20%, а ИП - 13%. Отчетность поквартальная. И поэтому она доставляет фирмам немало хлопот.

Плюсы ОСНО

Теперь о положительных сторонах. Они играют важную роль. Особенно если человек не знает, на каком типе уплаты налогов останавливаться.

Общая система налогообложения в России на сегодняшний день обладает следующими преимуществами:

- применяется везде и к любому типу деятельности;

- можно не обращаться в ФНС дополнительно для ее выбора;

- позволяет уменьшить НДС на НДС, который перечисляется поставщикам;

- налоговая база — это прибыль за вычетом расходов;

- в отдельных случаях НДФЛ может быть равен от 0 до 30%.

Тем не менее такой вариант используется далеко не всегда. Какой вид налогообложения выбрать в том или ином случае? Для этого стоит обратить внимание на иные предложения. Только потом предприниматель сможет выяснить, как ему лучше перечислять налоги в государственную казну.

УСН в России

Следующая система уплаты налогов — это УСН. Ее называют "упрощенкой". Именно такой расклад используется предпринимателями чаще всего.

Уже по названию системы понятно, что данный режим уплаты налогов подразумевает упрощенный порядок действий. Так и есть — бумажная волокита при нем минимальна, особенно если гражданин работает без сотрудников.

У УСН есть 2 разновидности. Если точнее, то:

- доходы — расходы;

- доходы.

В зависимости от выбранного типа будет меняться налоговая база. В первом случае подразумевается чистая прибыль (после вычета расходов), во втором — все получаемые доходы.

"Упрощенка" предусматривает уплату НДФЛ. Платят либо от 5 до 15% (доходы — расходы), либо от 0 до 6% (доходы). Точный размер налога зависит от региона, в котором проживает предприниматель, а также от типа деятельности.

Недостатки УСН

Несколько слов о том, почему отдельные лица отказываются от "упрощенки". Далеко не всем подходит такой расклад.

К примеру, из-за подобных недостатков:

- не все виды деятельности позволяют использовать УСН;

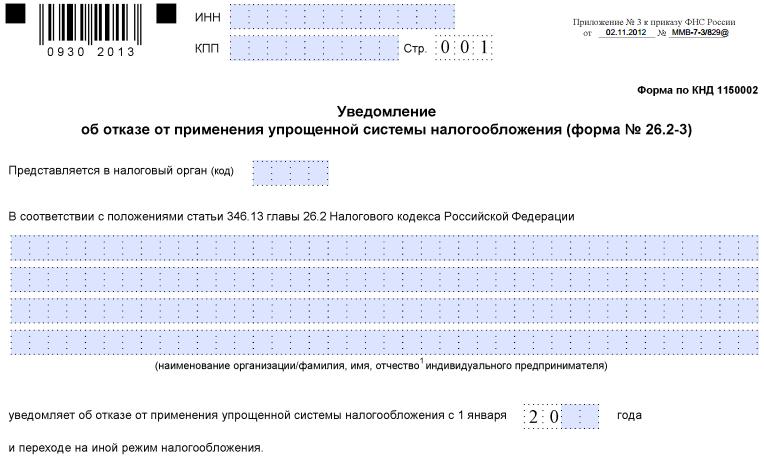

- приходится дополнительно писать заявление на переход на "упрощенку";

- в компании может работать не более 100 человек;

- в год нужно получать не больше 60 миллионов рублей (с 2017 года — 120 000 000), чтобы иметь право на УСН.

Вам будет интересно:Налог на добычу полезных ископаемых и его оптимизация.

Вам будет интересно:Налог на добычу полезных ископаемых и его оптимизация.

Соответственно, такой вид налогообложения для ИП, работающего на себя без сотрудников, подходит довольно часто. Но какие плюсы есть у данной системы?

Плюсы УСН

"Упрощенка" является излюбленным направлением, в котором работают предприниматели. Мелкие компании тоже зачастую останавливаются на таком раскладе, но со временем от него приходится отказываться из-за большого штата работников и высокой прибыли.

К плюсам УСН относят:

- минимальную бумажную волокиту;

- низкие налоговые ставки;

- возможность уменьшения налогов на сумму отчислений в ПФР;

- право выбора способа исчисления налоговой базы.

На практике, если можно использовать "упрощенку", граждане стараются останавливаться именно на таком варианте.

Отчетность ежегодная (до 31 мая для компаний и до 30 апреля для ИП), а вот платить НДФЛ придется раз в квартал. Дополнительно придется вести книгу расходов и доходов.

Уменьшение налоговой базы осуществляется за счет расходов на содержание компании, отчислений за сотрудников в ПФР (не более чем на 50% от переводов) и за себя (на 100% от сумм, отданных Пенсионному фонду).

ЕНВД, или "вмененка"

А есть такое понятие, как ЕНВД. Это единый вмененный налог. В народе его называют "вмененкой".

ЕНВД — вид налогообложения, который не используется в Москве. Но в остальных регионах РФ с ним можно активно работать. Он предусматривает отсутствие всяких налогов, зависящих от доходов предприятия.

Виды налогообложения для ООО из всех ранее перечисленных не так интересуют бизнесменов, как ЕНВД. "Вмененка" идеальна для кафе, такси и ряда других типов деятельности.

Как и в случае с УСН, ЕНВД можно уменьшить на сумму фиксированных отчислений. Отчетность и уплата налогов в данном режиме поквартальные. Налоги уплачиваются в зависимости от потенциальной прибыли ИП или ООО. Соответствующие предположительные доходы устанавливаются государством и зависят от региона регистрации, а также от деятельности предприятия.

О недостатках ЕНВД

Какие минусы есть у "вмененки"? Ведь все виды налогообложения имеют сильные и слабые стороны. О них необходимо помнить каждому бизнесмену.

На данный момент ЕНВД имеет следующие минусы:

- применяется не во всех регионах;

- может использоваться только для отдельных типов деятельности;

- в некоторых случаях работать с ЕНВД не совсем выгодно;

- бумажная волокита из квартала в квартал с уплатой налогов;

- нельзя работать с ЕНВД, если в компании более 100 подчиненных.

Кроме того, как и в случае с УСН, при "вмененке" у другой компании доля в бизнесе не должна быть более 25%. Иначе право на рассмотренный тип уплаты налогов упраздняется.

О плюсах ЕНВД

Виды налогообложения для ООО и для предпринимателей обязательно включают в себя "вмененку". Это не самый плохой вариант. Особенно если реальная прибыль компании больше, чем предполагает государство.

Можно отметить следующие сильные стороны "вмененки":

- налоговая база не зависит от доходов компании;

- не нужно никаких дополнительных расходов за исключением фиксированных отчислений в ПФР;

- есть возможность уменьшения налогов на произведенные взносы во внебюджетные фонды;

- можно не пользоваться кассовыми аппаратами.

Важно: размер налога определяется 15% от потенциальной годовой прибыли компании.

ПСН — это...

Не так давно в России появилось патентное налогообложение. Виды деятельности в этом случае тоже ограничены, как при УСН или ЕНВД. Тем не менее ПСН активно используется на практике. Особенно если человек хочет открыть ИП и "посмотреть", как у него получится вести деятельность.

В целом ПСН напоминает УСН или "вмененку", но со своими плюсами и минусами. К примеру, такой вариант доступен только ИП. И величина налога не зависит от реальной прибыли предпринимателя.

Недостатки патентов

Теперь рассмотрим недостатки подобного варианта. Как уже было сказано, ПСН доступна только предпринимателям. ООО с ней работать не смогут ни при каких обстоятельствах.

На данный момент у патентной системы имеются следующие слабые стороны:

- можно использовать в отношении некоторых типов деятельности;

- не всегда выгодна;

- в компании не должно быть более 15 сотрудников;

- нельзя уменьшить налоги на обязательные отчисления в ПФР;

- годовая прибыль не может превышать более 60 000 000 рублей;

- стоимость патента разная во всех регионах РФ.

Тем не менее такой расклад некоторым кажется весьма привлекательным. Для того чтобы определиться с выбором системы уплаты налогов, нужно оценить все плюсы и минусы каждого предложения. Только так человек примет верное решение.

Плюсы патента

Виды налогообложения для ООО не предусматривают ПСН. Зато с этим раскладом могут столкнуться предприниматели.

Патенты удобны. Но почему? Принято выделять следующие положительные стороны режима:

- нет зависимости размера налога от реальной прибыли;

- минимальная бумажная волокита;

- нет необходимости в использовании кассовой техники;

- можно купить патент на срок от 1 до 12 месяцев;

- налоги уплачиваются либо до окончания срока действия патента (если он куплен на срок до полугода), либо 33% от суммы перечисляют не более чем через 90 дней после приобретения, а остаток — до конца действительности ПСН у ИП;

- разрешено оформление нескольких патентов сразу.

Соответственно, сегодня многие предприниматели обращают внимание именно на ПСН. В частности, если данный режим применим к тому или иному типу деятельности.

ЕСХН

При переходе к новому режиму уплаты налогов гражданину требуется написать в установленные сроки (обычно от 10 до 30 дней с начала налогового периода) заявление и подать его в ФНС. Придется указать код вида налогообложения и тип деятельности компании. Все это можно посмотреть в базах налоговых служб.

А что такое ЕСХН? Налог, который подходит только тем, кто самостоятельно ведет сельскохозяйственную деятельность. В реальной жизни почти не встречается. Соответственно, подобный режим рассматривать не будем. Достаточно знать, что он есть. Более подробную информацию лучше уточнять в ФНС.

Заключение

Мы выяснили, какие виды налогообложения для ИП и компаний существуют в России. Но на чем лучше остановиться?

На основании всего вышесказанного можно сделать вывод, что УСН, ЕНВД и ПСН похожи между собой. Поэтому сравнивать их нужно для конкретного типа деятельности в том или ином регионе.

С уверенностью можно сказать лишь о том, что на ОСНО на первых порах лучше не соглашаться. Для неопытных бизнесменов это огромная налоговая и отчетная нагрузка, которая способна загубить деятельность.