Если вам интересна эта тема, то, скорее всего, вы просрочили кредит, и с вами произошло то же самое, что и с большинством должников, — продажа долга. Прежде всего это означает, что при оформлении займа вы, стремясь как можно быстрее взять деньги в руки, не сочли нужным внимательно изучить договор.

Если все вышесказанное к вам не относится, то узнать, кто такие коллекторы и как происходит продажа долгов банками, все равно будет нелишним. Ведь если к вам или вашим знакомым в дом пришли эти господа, вернуть все обратно уже не получится. Поэтому знать, как действовать в такой ситуации, будет очень даже неплохо.

Кто такие коллекторы?

Вам будет интересно:Обособленное имущество - это... Понятие, виды, примеры

Вам будет интересно:Обособленное имущество - это... Понятие, виды, примеры

Многие люди, услышав это слово, сразу представляют себе эдакого накачанного «братка», здоровенного мужика с дубинкой, выколачивающего из вас долг. На самом деле все далеко не так трагично. Подобный способ выбивания денег — уголовно наказуемое деяние. Им давно уже мало кто пользуется.

На самом деле сотрудники коллекторской компании — люди с экономическим / юридическим образованием или имеют диплом психолога. Бывшие охранники в таких структурах попадаются довольно редко.

Вам будет интересно:Конструктивная система зданий и сооружений. Основы проектирования

Вам будет интересно:Конструктивная система зданий и сооружений. Основы проектирования

Задачей сотрудников коллекторского агентства является возврат долга. Они могут звонить вам, писать письма, навещать лично дома и на работе и применять другие законные методы. Продажа долга коллекторам не дает им прав на запугивание вас и ваших родственников, порчу имущества, угрозы и другие подобные методы. Все это служит поводом для вашего обращения в полицию.

Почему банк продает ваш долг?

Это довольно важный момент, который также нельзя оставить без внимания. В любом договоре кредитования обязательно прописаны условия, при которых банк имеет право на переуступку задолженности третьим лицам. Это и есть пресловутая продажа долга. То есть банк, выдавая вам денежные средства, получает право потребовать их обратно. Такое право по закону можно передать кому угодно как на платной основе, так и бесплатно. Но на самом деле никому, кроме коллекторов, такое «счастье» не нужно. Заметьте, вашего согласия на передачу долга никто не спрашивает, но вот уведомить об этом факте вас обязаны.

Чаще всего коллекторам продают такие займы:

- не обеспеченные залогом или поручителем;

- потребительские;

- с овердрафтом;

- задолженность по которым составляет менее 300 тыс. рублей.

Вам будет интересно:Государственное страхование социальное - это...

Вам будет интересно:Государственное страхование социальное - это...

Чаще всего работать с такими клиентами самостоятельно банкам не выгодно, их лучше всего продать. Ведь судебные издержки могут оказаться больше, чем сам кредит.

Что может сделать банк?

Продажа долгов физических лиц в этом случае может осуществляться двумя путями:

- оказание услуг по взысканию задолженности;

- окончательный переход прав кредитора к иному лицу.

Первый путь — заключение договора об оказании коллекторских услуг. В этом случае право собственности остается за банком, а коллектор получает комиссионное вознаграждение за оказанную услугу. Такой путь наиболее выгоден для клиента. Заботясь о своей репутации, банк будет очень тщательно подходить к выбору взыскателя, а также к методам его работы. Это значит, что должнику, конечно, станут надоедать звонками, письмами и визитами, но вот меры на грани дозволенного применяться, скорее всего, не будут.

Второй вариант — полная продажа долга или договор об уступке прав кредитора. Такой путь может закончиться для должника печально. Дело в том, что после заключения сделки с коллекторами банк довольствуется полученной суммой, и бывший должник его никоим образом больше не интересует. А значит, не волнуют и меры, применяемые для возврата средств. Поэтому коллекторы, особенно недобросовестные, тоже не стесняются. В ход идут все дозволенные, а иногда и недозволенные методы.

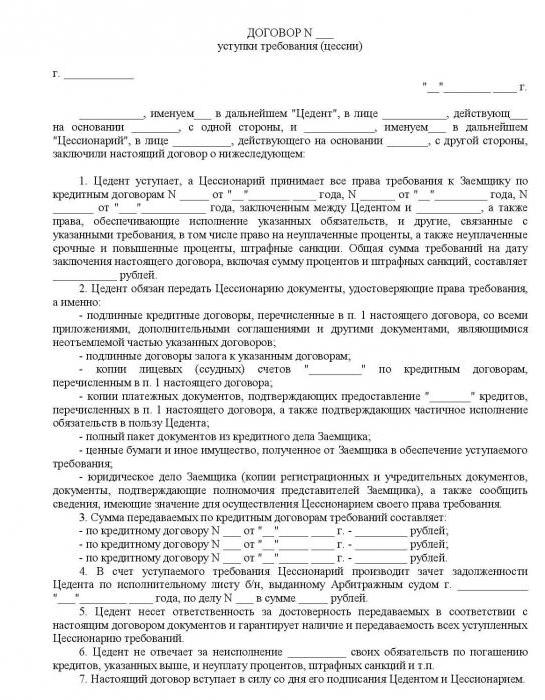

Как оформить договор переуступки

Такой документ называют договором цессии или соглашением об уступке прав требования. Это самый распространенный вариант в такой ситуации, как продажа долгов юридических лиц (да и физических тоже). Согласия должника для заключения такого договора не требуется.

Цессия используется во многих сферах деятельности, а не только в кредитовании. Но, согласно законодательству РФ, такой договор нельзя заключить в отношении личных обязательств. Например, компенсация материального и морального вреда, алименты переуступке не подлежат.

Такой договор чаще всего заключается в тех случаях, когда кредитор не может взыскать задолженность самостоятельно. Иногда юридические и физические лица по обоюдному согласию делят таким способом возникшие обязательства. Подобный договор может быть заключен как на платной, так и на бесплатной основе.

Стороны договора

Если осуществляется продажа долга, сторонами сделки являются:

- цессионарий — тот, кто покупает, новый владелец права требования;

- цедент — тот, кто продает, первоначальный кредитор.

Субъект, обязанный выплатить долг, хотя и является участником такого договора, не считается третьей стороной, так как его согласия для совершения сделки не требуется.

В зависимости от числа и особенностей сторон сделки договор цессии можно поделить так:

- Продажа долгов юридических лиц юрлицу — так чаще всего выглядит обычная реорганизация предприятия. По факту меняется только наименование должника, а само юрлицо остается прежним.

- Переход долга юридического лица к физлицу — чаще всего при ликвидации предприятия долговые обязательства принимает на себя бывший директор. Долг переходит к новому плательщику на тех же условиях и в том же объеме.

- Договор между физлицами — помощь в оформлении кредита, раздел собственности при разводе, выплата родителями долгов детей и так далее.

- Трехсторонний договор цессии — когда должник ставится в известность о том, что его задолженность продана, и об этом свидетельствует его подпись.

В любом из видов договора цессии одной из сторон может выступать коллекторское агентство.

В любом из видов договора цессии одной из сторон может выступать коллекторское агентство.

Особенности договора и его содержание

Договор продажи долга (образец представлен ниже) обязательно должен содержать такие пункты:

- сумму долга;

- наличие и сумму неустойки;

- отсылку к изначальному договору, заключение которого и привело к возникновению долга;

- сроки, в которые нужно было погасить займ;

- контактную информацию и банковские реквизиты сторон;

- обязательства, возложенные на должника.

В зависимости от сферы деятельности договор цессии может применяться в таких сферах хозяйственной деятельности:

- переуступка права требования в области недвижимости — таким способом можно продать квартиру, приобретенную в ипотеку, если заем еще не погашен;

- цессия в страховании — передача вероятных рисков другой СК;

- переуступка требований по договорам поставки — применение факторинга, то есть приглашение банка-посредника, имеющего право требовать уплату дебиторской задолженности;

- продажа долга по договору подряда;

- цессия в кредитных операциях банковских учреждений — продажа долга коллекторскому агентству;

- цессия при банкротстве — один из способов уменьшения дебиторского долга.

Признаки того, что ваша задолженность продана

Как вы уже поняли, для юридических лиц продажа задолженности чаще всего не становится неожиданностью, а иногда является добровольной и желательной. Чего нельзя сказать о кредитах, оформленных физлицами. Тут покупка долга коллекторами чаще всего становится сюрпризом.

Как же понять, что ваш кредит продан? Нужно начинать беспокоиться, если:

Что делать должнику?

Главное — не паниковать. Вы должны понимать, что ситуация изменилась не так сильно, как то могут представить коллекторы. Ваши обязательства остались прежними, поменялся только кредитор, а никак ни условия договора. Это значит, что, какие бы меры воздействия к вам ни применялись, вы не обязаны платить ничего сверх того, что предусмотрено первоначальным договором.

Все эти документы помогут при общении с коллекторским агентством или пригодятся в суде. И запомните: если коллекторы не имеют на руках договора о продаже им вашего долга, они не вправе требовать от вас денег.