У желающих инвестировать свободные средства есть выбор финансовых инструментов, от самого популярного банковского вклада до инвестиции в фондовый рынок. Если отслеживать финансовые рынки каждый день нет времени или возможности, то следует рассмотреть вариант инвестирования средств на долгосрочный период. Можно самостоятельно проанализировать рынок и приобрести акции через брокера, обратиться в ПИФ или купить индексные фонды.

Определение

Индексный инвестиционный фонд (ETF) – это портфель ценных бумаг, которые составляют основу любого индекса. Фондовые индексы – это относительные показатели, которые формируются из стоимости ценных бумаг «голубых фишек», то есть самых развитых компаний страны. Они показывают экономическую ситуацию на отечественном рынке. Такие индексы существуют в каждой стране. В США – это S&P 500, в Германии – DAX, а в России – РТС и ММБВ.

Вам будет интересно:Система электронного документооборота (СЭД ): что такое, особенности и рекомендации

Вам будет интересно:Система электронного документооборота (СЭД ): что такое, особенности и рекомендации

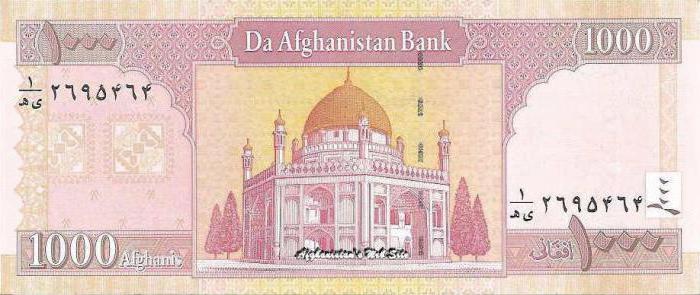

Вам будет интересно:Афганистан: валюта. Описание и фото

Вам будет интересно:Афганистан: валюта. Описание и фото

Индексные фонды повторяют структуру базового индекса. В него входят акции определенной страны, региона, цены, или они группируются по компаниям, выпускающим одинаковые товары. Входящие в них акции можно покупать и продавать в течение всего дня. Комиссия управляющего составляется 0,5 % от стоимости активов. В этом и заключается основное преимущество ETF перед ПИФом.

Индекс ММВБ включает акции 45 крупнейших компаний. Удельный вес каждой определяется пропорционально капитализации, но не может составлять более 15 %. В крупнейших компаниях сосредоточена огромная доля человеческого труда. Из него и формируется стоимость акций. Среднестатистическая доходность акции опережает на 5 % уровень инфляции. На этом фоне спекулятивные методики более эффективны. Но в долгосрочной перспективе в условиях капитализации процентов маленький доход позволит получить хороший финансовый результат.

Статистика

Вам будет интересно:Неэмиссионные ценные бумаги - это... Виды неэмиссионных ценных бумаг

Вам будет интересно:Неэмиссионные ценные бумаги - это... Виды неэмиссионных ценных бумаг

Первый ETF под название TIP 35 был зарегистрирован на бирже Торонто в 1990 г. Следом за ним в 1993 году появился американский SPDR S&P 500, который изначально назывался SPY, и NASDAQ-100. В 2000-е инвестиционный рынок бурно развивался. На сегодняшний день существует 4724 инвестиционных фондов. Их общий объем активов - составляет 2,867 трлн долл., из которых $ 127 млрд приходится только на S&P 500. Индексные фонды в России впервые появились в 2013 году. Тогда на Московской бирже был зарегистрирован ETF под названием FinEx. В РФ обращение ETF регулируется ФЗ "О РЦБ". Активный рост объемов торгов по ETF начался в 2013 году. За счет того, что инвесторы переводили средства с ПИФов на ETF годовой объем торгов превысил $ 2 трлн, увеличившись на 27 %.

ETF VS ПИФ

Индексные фонды акций похожи на ПИФы по ряду критериев:

- Профессиональное управление (ПИФом руководит управляющий, а ETF – компания, которая инвестирует в него деньги).

- Низкий «порог» входа (в ETF минимальный вклад ограничен стоимостью одной акции, в ПИФе – минимальная сумма устанавливается агентом по продаже).

- Диверсификация активов.

ETF отличаются от ПИФов по таким параметрам:

- Высокой ликвидностью. ETF в течение дня можно продавать и покупать.

- Цена пая ПИФа рассчитывается по итогам дня по стоимости чистых активов. Цена ETF меняется каждую секунду.

- Паи ПИФов нельзя покупать за кредитные деньги. В ETF можно использовать «кредитное плечо».

- ПИФами можно торговать только в одной стране, а акциями – на любой бирже.

- По ПИФам, в отличии от ETF, могут быть предусмотрены комиссии.

Структура рынка

Рынок индексных фондов делится на первичный (выпуск и погашение акций) и вторичный (обращение акций). Доступ на первичный рынок имеют только авторизированные участники. Они инициируют выпуск акций, т. е. меняют денежные средства на акции, и проводят обратную процедуру – погашают выпуск. Акции выкупаются паями по 50 тыс. акций. Уже на вторичном рынке юридические и физические лица осуществляют сделки купли-продажи ЦБ.

Правовая база

Вам будет интересно:Погашение ипотеки материнским капиталом: документы и описание процедуры

Вам будет интересно:Погашение ипотеки материнским капиталом: документы и описание процедуры

В США индексные инвестиционные фонды регулируются законом 1940 г., в котором речь шла об открытых взаимных фондах. Хотя ETF не выполняет ряд функций взаимных фондов. Иногда они создаются в форме инвестиционного траста и тогда регистрируются через SEC.

Европейские фонды действуют на основе Директивы UCITS, принятой в 2009 г. Их особенности: открытость для всех инвесторов, жесткая регламентация активов и процедуры раскрытия информации. В то же время фонд, открытый в Люксембурге или Ирландии, может обращаться по всему Европейскому союзу.

Особенности функционирования

Рассмотрим детальнее, как устроены биржевые индексные фонды. Во-первых, компания редко вкладывает все полученные от инвестора средства в активы. Чаще всего 5–10 % привлеченных средств направляется на покупку фьючерсов на активы, повторяющие индекс. Остальными 90 % компания может распоряжаться по своему усмотрению. Но она обязана вернуть инвестиции по первому требованию с учетом обещанного уровня доходности. То есть ETF не использует свои средства.

Во-вторых, большая часть фондов вовсе не владеют ЦБ. Они синтезируют поведение индекса. Для этого заключается договор с банком об обмене денежных потоков. Кредитное учреждение обязуется обеспечивать доходность индекса, за что получает прибыль от активов фонда. В такой виртуальный портфель инвестируется 90 % средств. Если индекс принес больший доход, чем портфель ЦБ, то фонд получает компенсацию от банка. В противоположной ситуации он сам выплачивает банку разницу.

Банковские риски

Опасность заключается в том, что индексные фонды не могут отклоняться от индекса. Приобретать все акции, которые входят в индекс, дорого. Каждый управляющий пытается сгенерировать свой портфель и не всегда делает адекватную замену ЦБ. Ранее уже говорилось, что не все компании вкладывают средства в акции. Некоторые синтезируют индекс через банковские вклады. Такие инвестиции по структуре похожи на кредитные деривативы. Они также содержат скрытый риск. Если банк обанкротится, то 10 % залога будут сразу потеряны. Остальную часть инвестор сможет получить в виде казначейских обязательств.

Цена вопроса

То есть. чтобы создать ETF, повторяющий РТС, нужно купить фьючерс на индекс. Паевые индексные фонды стоят дешевле, чем активы, которые они повторяют. В случае покупки актива пришлось бы заплатить $ 3000, а при покупке фьючерса - $ 300. Оставшиеся средства можно разместить на депозит.

Срок действия фьючерса ограничен. Например, для РТС он составляет три месяца. То есть 4 раза в год нужно переносить позицию – менять один фьючерс на другой. Индексные фонды проводят эту операцию без участия инвестора. За проведение одной сделки биржа взимает 2 р. Фонду нужно купить и продать фьючерс. То есть комиссия составит 4 р. или 0,044 % инвестиции. За год придется отдать 0,17 %. Переносить стоит только ликвидные активы. Да и не у каждого индекса есть фьючерс. То есть для повторения позиции нужно покупать сразу несколько контрактов или приобретать ЦБ на нескольких биржах. Это увеличивает расходы.

Баланс счета владельца фьючерса каждый день меняется в зависимости от динамики цены. Уменьшение обеспечения ниже установленного уровня приводит к тому, что инвестор должен внести недостающую сумму иначе его позиция будет принудительно закрыта с убытком.

Стратегии индексного фонда должна предусматривать также разные сроки исполнения контрактов. На фоне роста цен новый контракт будет стоить дороже.

Риски инвестирования

При «правильном» формировании фонда следует приобретать только те инструменты, которые включены в индекс, и в том соотношении, которое присуще индексу. Проблема первая. Управляющий должен приобретать акции компаний, по которым в ближайшие 2 года не ожидается роста, только потому, что они присутствуют в индексе. Проблема вторая. Если какая-то компания начинает расти и показывает положительную динамику на рынке, то управляющий не может приобрести акции данной компании больше, чем их удельный вес в индексе. Более того, когда ЦБ поднимутся в цене и доля компании в индексе превысит максимальное значение, управляющий должен будет продать эти ЦБ.

Индексный фонд облигаций неуправляем. Ко всем остальным финансовым институтам применяется методология риск-менеджмента, ограничивающая присутствие на рынке и убытки. В случае индексного фонда вы смотрите, как уменьшаются деньги вслед за снижением индекса.

Как выбрать фонд

Первым делом инвестору следует определиться с тем, в какой конкретно индекс вкладывать деньги. Без грамотного технического и фундаментального анализа разобраться с этим вопросом будет тяжело. Индексные фонды работают с акциями, облигациями, сырьевым рынком и даже недвижимостью. Американский фонд PowerShares DB отслеживает изменение курса доллара против евро, иены, фунта, кроны и франка. На основе полученных данных формируется индекс USDX. United States Commodity Index отслеживает товарные фьючерсы, а iShares Global Real Estate копирует индекс Cohen & Steers Global Realty. Начинающему инвестору лучше освоить популярные индексы S&P 500 или ММВБ. По ним легче собрать информацию и проще сопоставить статистику.

При выборе фонда нужно обращать внимание на два критерия: размер комиссии и соответствие индексу. Чем крупнее фонд, тем меньше вероятность его быстрого банкротства. Общая информация о российских фондах и ПИФах представлена на сайте «Национальной лиги управляющих». Хотя по закону все фонды обязаны регулярно отчитываться о результатах своей работы, после выбора конкретной организации стоит все-таки проверить финансовые отчеты на сайте самого фонда.

Также важно обращать внимание на минимальный депозит. Стать участником «ВТБ — Индекс ММВБ» можно за 5000 руб., а «БКС — ММВБ» - за 50000 р. Российские фонды взимают более высокие комиссии, чем американские. Размер вознаграждения включает комиссию фонда, депозитария, аудитора, регистратора, оценщика и тех расходов, которые подлежат возмещению. Их максимальный размер прописан в самом договоре. Например, в «ВТБ» он составляет 3,7 %. Только после детального анализа всей информации следует принимать решение о том, чтобы инвестировать средства.