Развитие денежно-кредитных отношений стало предпосылкой к появлению банковских карт. Они предназначались для упрощения процедуры обналичивания средств. С развитием технического прогресса появился эквайринг. Эта банковская услуга превратила карту в инструмент повседневного использования.

Предыстория

«Эквайринг» (в пер. с англ. «приобретение») – это система приема карт для оплаты услуг. По значимости его можно сравнить с появлением мобильных телефонов. Изначально эквайринг был примитивным. Кассиры использовали «импринтер», через который с карты снимался «слепок» с реквизитами. Устройство не устанавливало связь с банком, и кассиру приходилось звонить в финансовое учреждение, чтобы подтвердить наличие средств на счету клиента. Современный электронный терминал появился гораздо позже.

Вам будет интересно:Типы хозяйственных операций в бухгалтерском учете и их влияние на бухгалтерский баланс

Вам будет интересно:Типы хозяйственных операций в бухгалтерском учете и их влияние на бухгалтерский баланс

Суть

Чтобы воспользоваться всеми преимуществами услуги, нужно заключить с банком-эквайером договор и подключить терминал в торговой точке. Банк-эквайер — это кредитная организация, которая осуществляет расчеты с предприятиями по операциям с применением карт, и/или выдающая средства держателям карт, которые не числятся клиентами банка. При этом организация может одновременно проводить эмиссию карт, выпускать эквайринговые терминалы.

Вам будет интересно:Возврат НДС при экспорте из России: порядок и схемы

Вам будет интересно:Возврат НДС при экспорте из России: порядок и схемы

Виды эквайринга:

Терминал обеспечивает перевод платежей на счет предприятия через Интернет или телефонную линию. Покупать его самостоятельно не обязательно. Во-первых, у каждого банка свой модельный ряд аппаратов, а во-вторых, ни одно кредитное учреждение не возьмется обеспечивать техническую поддержку «чужого» устройства. Для проведения операций нужны не только эквайринговые терминалы, но и кассовый аппарат, подключенный к платежной системе.

Торговый эквайринг

Вам будет интересно:Как подать декларацию в налоговую через Интернет: способы

Вам будет интересно:Как подать декларацию в налоговую через Интернет: способы

Сам процесс оплаты товара глазами покупателя можно описать следующим образом:

- клиент передает пластик кассиру;

- кассир проводит операцию через эквайринговый терминал с предавторизацией и просит клиента ввести ПИН;

- устанавливается соединение, то есть со счета держателя списывается необходимая сумма для оплаты чека.

При этом предприятие, которое использует платежный терминал, должно:

- разместить устройства на территории своих помещений;

- принимать карты для оплаты услуг;

- выплачивать банку комиссию за обслуживание.

Банк, в свою очередь, обязан:

- предоставить оборудование;

- обучить сотрудников компании работе с терминалами;

- проверять остаток средств на счете в момент проведения операции;

- возместить организации оплаченную сумму;

- представить расходные документы;

- осуществлять полную техническую поддержку.

Интернет-эквайринг

Данная схема похожа на предыдущую, но в ней отсутствует прямой контакт продавца с покупателем. Весь процесс осуществляется через web-интерфейсы. Клиент выбирает товар на сайте продавца и нажимает на кнопку «Купить». Далее открывается специальная форма, в которую нужно ввести реквизиты платежной карты. Это так называемая процессинговая компания. Для подтверждения совершения покупки многие банки запрашивают одноразовые пароли, которые приходят в виде СМС-сообщения держателю карты. Подтверждая платеж, клиент отправляет требование в банк перечислить определенную сумму средств на счёт интернет-магазина.

Мобильный эквайринг

Не так давно на рынке появились mPOS-терминалы, через которые осуществляется мобильный эквайринг. Они представляют собой карт-ридер, подключенный к смартфону. На аппарате установлено приложение, с помощью которого осуществляются управление эквайринговым терминалом и работа с платежными системами. Такие устройства имеют ряд преимуществ в сравнении с традиционными аппаратами:

- они мобильны;

- имеют круглосуточный доступ к счету;

- мобильные эквайринговые терминалы стоят дешевле обычных;

- безналичные расчеты с их помощью безопасны и др.

Мобильные терминалы удобны еще и потому, что позволяют оплачивать услуги таксиста в салоне автомобиля и доставку пиццы у себя дома.

Последовательность операций

Вам будет интересно:Что такое расчетный адрес банковской карты?

Вам будет интересно:Что такое расчетный адрес банковской карты?

Операция оплаты через терминалы выглядит так:

Эквайринг в России

В РФ данная система еще находится на стадии развития. Общее количество выпущенных в стране карт превысило численность населения. Хотя коэффициент покрытия в США и странах Европы превышает в 2-4 раза.

На фоне роста финансовой культуры у населения карта воспринимается как удобное средство платежа и доступа к ресурсам, но эквайринг в РФ проходит медленнее, чем планировалось. Еще 15 лет назад соотношение наличных и безналичных оплат составляло 97% и 3%. Сегодня цифры выглядят иначе: 85% и 15%.Однако 70% операций касаются снятия средств со счета.

Приобрести и подключить платежный терминал можно через любой банк страны. Ориентироваться нужно только на репутацию и опыт кредитной организации. Например, ПАО «БИНБАНК» предоставляет своим клиентам услугу «БИН-Go». Выбрав один из четырех терминалов, клиент получает услугу эквайринга с возможностью приема карт четырех платежных систем. Обязательные условия – оплата комисии на уровне 1,8% и зачисление средств на счет клиента в течение двух дней. Пользоваться услугой можно уже через семь дней после подачи заявки.

На иных условиях предоставляется эквайринговый терминал Сбербанка. Размер комисси зависит от месячного объема выручки, которая проходит через карты, и может составлять от 0,5% до 2,2%. За обслуживание эквайринговых терминалов нужно ежемесячно платить 2 тыс. руб.

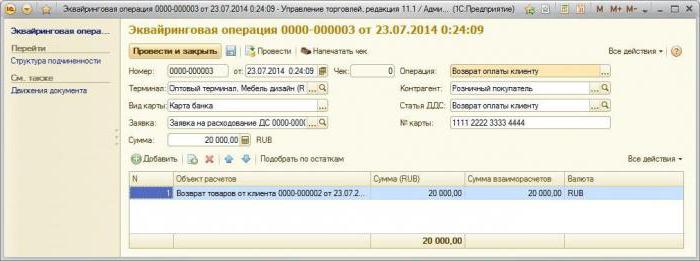

Подключение эквайрингового терминала: 1С «Розница»

Для проведения расчетов в 1С используется документ «Эквайринговая операция». Предварительно нужно активировать эту функцию в закладке «Администрирование», пункте «Финансы», установив галочку «Оплаты картами». Создать «Эквайринговую операцию» можно в закладке «Финансы» или на основании «Реализации товаров», «Заказа клиента».

В открывшемся окне часть реквизитов подтягивается из главного документа. Например, «Контрагент», «Сумма» и «Наименование товара». Дополнительно нужно указать «Терминал», «Вид», «Номер карты». Информация подтягивается с «Договора эквайринга» на вкладке «Финансы». Если этот документ отсутствует, то его нужно создать, указав в форме:

- наименование эквайрера (с видом договора «Прочие отношения»);

- контрагент эквайрера;

- счет;

- номер карты.

Дополнительно придется создать сам эквайринговый терминал в программе.

После заполнения данных нужно вернуться в исходный документ и провести «Эквайринговую операцию».

Отчет банка

После получения выписки со счета в программе нужно провести документ «Отчет банка по эквайрингу». Он создается в одноименном пункте на вкладке «Финансы». Первым делом следует указать конкретный договор с банком. Затем «Подбором» подтянуть «Поступление оплат». В открывшемся окне платежей выбрать конкретную эквайринговую операцию и нажать на кнопку «Перенести в документ». Вся информация отобразится в табличной части отчета.

Информация об услугах банка заполняется на вкладке «Эквайринговая комиссия»: статья затрат, аналитические счета, сумма. Завершающий этап – создание «Выписки по расчетному счету» на основании «Отчета». Данным документом в 1С на счет учета денежных средств зачисляется выручка от продажи за вычетом комиссии.

УТ 11

Эквайринговый терминал в этой версии программы 1С подключается иначе. В частности:

- в договоре с банком перечисляются все платежные системы, по которым действует договор;

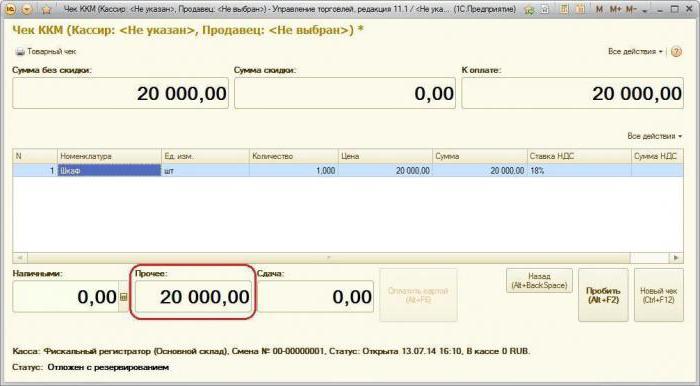

- для проведения операций с обезличенными клиентами используется документ «Чеки КММ»;

- в конце дня проводится «Закрытие смены», и автоматически формируется «Отчет о продажах».

В «Чеке» на первой вкладке указывается информация о товаре, на второй – о платежной карте, на третьей – данные чека и ФИО кассира.

Памятка по использованию аппарата

При проведении оплаты через терминал может возникнуть ряд проблем: сбой сети, отмена операции, недостаточное количество средств на счету. Рассмотрим детальнее, как правильно пользоваться аппаратом и отменять операции.

В случае успешного завершения операции терминал распечатывает чек, в котором указывает: номер карты, код авторизации и транзакции, сумму платежа и слип. Последний представляет собой текст с параметрами процессингового центра. Если информация о подтверждении оплаты не поступила, следует аварийно отменить трансакцию, используя команду «Отмена операции».

При закрытии смены на терминале проводится «Сверка итогов». При этом формируется отчет о проведенных за смену операций в их денежном выражении.

«Отмену оплаты» можно осуществить в течение смены и до снятия итогов. При этом на терминал передается номер операции (RRN) и номер чека. После чего уплаченная сумма возвращается на счет покупателя. Если отчет уже был снят, то необходимо выполнить команду «Возврат оплаты», указав сумму, номер карты, операции и чека. В первом случае средства сразу попадут на счет покупателя, а во втором – после подтверждения операции банком.

Преимущества

Сегодня многие организации используют эквайринговые терминалы для проведения оплат. Данная технология удобна в использовании, исключает риск получения фальшивых денег, экономит средства на инкассации. Не говоря уже о том, что участники таких программ получают специальные банковские продукты в виде льготных программ, скидок на услуги и бесплатное обучение персонала. В свою очередь, клиент рассчитывается за покупки удобным для него способом.

Традиционно картам отдают предпочтение более состоятельные слои населения. По статистике, проведение оплаты через терминал приводит к росту объема продаж на 20–30%. Владельцы «пластиковых кошельков» быстрее расстаются с деньгами. Средняя сумма чека, оплаченного через терминал, больше обычной на 30%. Наличие дополнительного способа оплаты делает компанию в глазах клиента более надежной и привлекательной. Эквайринг также увеличивает число потенциальных покупателей.