- Как подать уточнённую декларацию

- Что требуется для подачи уточняющей декларации

- В каких случаях подаётся УД

- Возможные причины

- Когда не требуется подавать УД

- Как поправлять недочёты в расчётах по НДС

- Подача декларации

- Сопроводительное письмо

- Нюансы подачи УД и последствия

- О сроках подачи уточнённой декларации

- Оформление уточненной декларации

- Заполнение уточненной декларации

- Признаки актуальности

- Уменьшение суммы

- Порядок подачи УД в 2017 году

Подготовка налоговой отчётности и впоследствии её подача – это очень серьёзное и нелёгкое дело. Особенное положение среди отчётности занимает налоговая декларация на добавленную стоимость (НДС), поскольку она предусматривается при любой операции по приобретению или реализации товара — материальных ценностей. Организации с крупным оборотом каждый месяц оформляют множество накладных документов, в которых вдобавок к прочему производится расчёт НДС. Неудивительно, что в подобном количестве расчётов можно допустить просчёт, поэтому знание правил и порядка их исправления имеет большое значение. Если декларация по обозначенному налогу уже была подана, а погрешность в расчётах обнаружилась после, то исправить её в самом документе невозможно. В этом случае следует подавать уточнённую декларацию по налогу на добавленную стоимость (УД) дополнительно.

Вам будет интересно:Как сделать заезд на участок через канаву?

Вам будет интересно:Как сделать заезд на участок через канаву?

Как подать уточнённую декларацию

При выявлении просчёта, который повлиял на итоговую сумму, требуется подготовить корректировочную/уточнённую декларацию по налогам на добавленную стоимость. В ней не отображается поданная ранее корректная информация, в новом документе указывается только расхождение сведений. Если погрешность привела к занижению налога, в тот момент, когда налогоплательщик подал и уплатил повышенную ставку, то декларант самостоятельно принимает решение, станет ли он формировать новый документ с изменениями, либо оставит всё как есть.

Вам будет интересно:Нестандартные виды страхования в РФ

Вам будет интересно:Нестандартные виды страхования в РФ

После подачи уточняющей декларации по НДС стоит быть готовым к проверке налоговой инспекции. Плательщика могут вызвать в отделение ФНС, либо инспектор лично приедет для проверки документации. Если вдруг в результате будет выявлено расхождение данных, то это грозит значительными суммами штрафных санкций, размер которых зависит от вида деятельности.

Форма декларации меняется время от времени, по новому законодательству, с 2015 года сдача уточненной декларации производится только в электронном виде, бумажные носители канули в прошлое.

Что требуется для подачи уточняющей декларации

Для подачи УД требуется:

- Иметь ключ электронно-цифровой подписи.

- Установить необходимое программное обеспечение на компьютер.

- Установить крипто-про.

- Установить крипт-арм.

Пошаговая инструкция

- Создать уточняющую декларацию.

- Заархивировать её при помощи крипт-арм.

- Поставить электронно-цифровую подпись.

- Отправить файл в налоговую инспекцию.

- Дождаться ответа о принятии декларации на электронную почту.

В каких случаях подаётся УД

Вам будет интересно:Чем отличается "хрущевка" от "брежневки", "сталинки": характеристика, плюсы и минусы квартир

Вам будет интересно:Чем отличается "хрущевка" от "брежневки", "сталинки": характеристика, плюсы и минусы квартир

Формирование уточнённой декларации предусмотрено Налоговым кодексом Российской Федерации, правило применимо не только к налогу на добавочную стоимость, но и к иным видам, по которым подаётся отчётность в органы ФНС. Подаётся данный вид налогового отчёта в нескольких случаях:

- При самостоятельно выявленной ошибке в ранее поданной декларации, которая привела к заниженной сумме для уплаты налога. Например, к вычету НДС была принята счёт-фактура с погрешностями, которые и стали препятствием при подсчёте.

- Из налоговой инспекции было получено требование о предоставлении им разъяснений по декларации или о подаче уточненной декларации по прибыли. Если налогоплательщик согласен с выявленными неточностями, то сдать УД требуется до истечения пятидневного срока. При несогласии с ошибками в тот же срок необходимо предоставить в налоговую службу разъяснительную записку. За неудовлетворение требования органов ФНС в указанный срок организация будет оштрафована на 5 тысяч рублей, при вторичном нарушении в течение календарного года сумма составит 20 тысяч рублей.

- На экспорт была произведена отгрузка товара, но пакет документации, подтверждающий беспроцентную ставку, не был собран в установленный законодательством срок. В этом случае подаётся уточненная декларация по налогу на прибыль за срок, в который были отгружены экспортные товары (оказанные услуги и проведенные работы по ставке 0%).

Кто выявил ошибку, налогоплательщик либо сотрудник налоговой инспекции, например, при проведении камеральной проверки, значения не имеет. Правила внесения исправлений в бухгалтерскую документацию изложены в ПБУ 222010, а в соответствии с Налоговым кодексом, статья № 81, подача уточняющей декларации предусмотрена за тот отчётный промежуток времени, к которому принадлежит выявленная неточность.

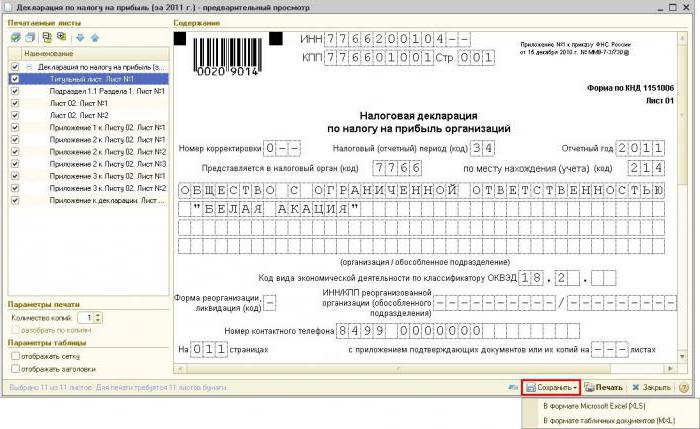

Не знаете, как выглядит электронная уточненная декларация? Образец можно увидеть ниже.

Возможные причины

Как уже говорилось выше, причиной для подачи УД может стать ошибка сотрудника финансового отдела в расчётах. Некоторые бухгалтера подают уточняющую декларацию, если сумма в ходе финансовой проверки была изменена, как в большую, так и в меньшую сторону. Делать этого не стоит, так как в Налоговом кодексе есть статья, в которой говорится, что УД подаётся только при самостоятельно обнаруженной ошибке.

Итоги проверки фиксируются и остаются у сотрудников налоговой инспекции, которые, в свою очередь, самостоятельно отражают новые сведения в карте лицевого счёта налогоплательщика, а когда бухгалтер подаёт уточняющую декларацию, происходит задвоение данных.

Когда не требуется подавать УД

Уточненная декларация по прибыли не подаётся в нескольких случаях:

- При выставлении или получении корректировочной счет-фактуры.

- Если налоговая служба по итогам проверки доначислила НДС.

- Когда обнаруженные в декларации ошибки не влияют на сумму НДС к уплате либо повлекшие за собой переплату. В этом случае подача уточненной декларации не является обязательством, но при желании налогоплательщик может её подать.

Как поправлять недочёты в расчётах по НДС

Вам будет интересно:Дольщик - это кто такой? Как не стать обманутым дольщиком

Вам будет интересно:Дольщик - это кто такой? Как не стать обманутым дольщиком

Методика внесения корректировок в расчёты по налогам на добавленную стоимость подробно описана в статье № 54 Налогового кодекса РФ в первом пункте. В соответствии с этим, когда в протекающем отчётном периоде была замечена ошибка за прошлый квартал, то следует пересчитывать только результаты того периода, в котором она допущена. Если невозможно установить момент, когда образовалась погрешность, то исправить положение можно в текущем отчёте. Чаще всего погрешности при расчёте налога на добавленную стоимость допускаются в следующих случаях:

- При оформлении счет-фактуры.

- В момент внесения отметки о покупках и продажах.

- В процессе отображения в налоговом учёте хозяйственных операций.

- При заполнении самого налогового отчёта.

Исправлять проще всего ошибки, допущенные при заполнении самой декларации, сложнее же внести поправки в определённый расчёт налога в счет-фактуре. На первоначальном этапе изменения записываются в документ, далее вносятся поправки в учётную информацию и сам отчёт. При расчёте налога нарастающим итогом уточняющая декларация сдаётся за все отчётные временные промежутки, с того момента, где выявлена ошибка.

Подача декларации

Если погрешность была выявлена после того, как была сдана декларация за настоящий отчётный период, но до начала срока подачи самой отчётности и/или оплаты налогов, в этом случае наказание в виде штрафных санкций не предусмотрено. Вместе с тем, когда уточнённая декларация по НДС подаётся за прошедшее время, ошибка сделана в сумме налога, то наложение штрафа и пени неизбежно. В соответствии с Налоговым кодексом, подача документации по НДС производится до 25 числа месяца, следующего за закончившимся отчётным периодом. Оплачивается налог на добавленную стоимость равными суммами каждый месяц до 25 числа.

Уточняющая декларация должна быть подана в форме, действующей в момент, который следует исправить, например, если декларация предоставляется за период, предшествующий 1 января 2014 года, то она может быть оформлена на бумажном носителе. Если ошибка не связана с суммой НДС, то штрафных санкций не будет. Тем не менее, те, кто пересчитывает налог на повышение за прошедшие периоды, понесут материальную ответственность в размере 20% от невыплаченной вовремя суммы. В некоторых случаях сотрудники налоговой службы могут не привлекать плательщика к ответственности:

- Когда он самостоятельно выявил неточность.

- Если после передачи декларации была проведена проверка, не обнаружившая ошибки.

Уточненная налоговая декларация подаётся так же, как и отчётная, на таком же бланке. Для обозначения цели документа, то есть устранения ошибки, на титульной странице, в строчке «номер корректировки» необходимо указать цифру 1. К документу должно быть приложено сопроводительное письмо с просьбой плательщика о принятии территориальным органом ФНС документа, а также указанием сути исправлений и списком сопутствующих бумаг. Согласно НК РФ, сопроводительное письмо не является обязательным, однако большинство отделений требуют его предоставить.

Сопроводительное письмо

Кроме уточняющей декларации, налоговики требуют наличие документа, который должен заключать в себе следующую информацию:

- Наименование налога, по которому оформляется УД, в данном случае следует указать НДС.

- Отчётный и налоговый промежуток времени, по которому выполняется перерасчёт.

- Основания для подачи документа.

- Изменённые показатели, требуется указывать только новые значения.

- Строки документа, подлежащие изменениям.

- Реквизиты документов об оплате, по которым перечислялись недостающие суммы налогов.

- Подпись уполномоченного лица (генеральный директор или главный бухгалтер).

- Копия платёжного поручения, подтверждающая оплату налога и пени.

При проведении камеральной проверки работники ИФНС могут затребовать первичную документацию, по которой была установлена ошибка.

С 2017 года пояснительная записка к уточненной декларации по налогу на добавленную стоимость может подаваться исключительно в электронном виде по учрежденному формату.

Нюансы подачи УД и последствия

При подаче уточняющей декларации следует знать некоторые нюансы:

- Довольно распространены ситуации, когда налогоплательщик изменяет юридический адрес, что влечёт за собой и смену отделения налоговой службы. Если впоследствии будет обнаружена ошибка в отчётности, которая была допущена ещё до смены адреса, то рассматриваемая декларация всё равно подаётся в территориальный орган ФНС по новому месту регистрации.

- Если несоответствия в начислении НДС были выявлены после реорганизации предприятия, то уточненная налоговая декларация тоже подаётся в территориальный орган ФНС по месту регистрации юридического лица, образовавшегося после изменений.

- Следует учитывать то, что подача налогоплательщиком УД всегда порождает интерес налоговой службы. Если уточняющая декларация формируется за закрытый налоговый период, то камеральная или выездная проверка начислений практически неизбежна. В связи с этим многие сотрудники финансового отдела стараются избегать подачи УД, рассчитывая, что налоговая не обнаружит ошибку до окончания срока давности.

О сроках подачи уточнённой декларации

Сроки предоставления УД и ответственности регламентируются НК РФ пункт 2–4, статья № 81:

- Когда уточненная декларация 3-НДФЛ предоставляется до завершения периода, который определён для подачи первоначальной декларации, это принято приравнивать к подаче в соответствии с установленными сроками.

- При предоставлении «уточнёнки» после окончания периода подачи первоначальной декларации, но до завершения сроков уплаты налога, налогоплательщик не будет оштрафован. При этом должно быть соблюдено основное условие: подача декларации должна быть произведена до того, как станет известно о выявлении погрешности сотрудникам ФНС или инициирования выездной проверки.

- При подаче УД после истечения всех сроков, как подачи первоначальной декларации, так и уплаты налога, налогоплательщик не будет привлечён к ответственности, если, кроме перечисленных условий, соблюдено ещё два.

Вам будет интересно:Как правильно заполнять журнал кассира-операциониста: образец и основные правила

Вам будет интересно:Как правильно заполнять журнал кассира-операциониста: образец и основные правила

Начисленные пени и недоимка были оплачены до того, как была предоставлена уточненная декларация НДФЛ.

Выездная проверка налоговой службы не подтвердила факт ошибки и предоставление недостоверных сведений, после чего была подана уточнённая декларация.

Касательно камеральной проверки первичной декларации, в рамках которой подавалась УД, её прекращение может последовать при предоставлении «уточнёнки» до выявления занижения налога.

Для того чтобы избежать недоразумений, уточненная декларация по налогу должна подаваться по мере самостоятельного выявления несоответствий в отчётности.

Оформление уточненной декларации

В уточнённой налоговой декларации должны содержаться:

- Разделы, которые были заполнены в первоначальной декларации, даже если в них не выявлены ошибки.

- Разделы, которые вы не заполнили ранее, а должны были сделать это. К примеру, налогоплательщик является налоговым агентом, однако в первоначальной декларации не исчислил агентский НДС, поэтому при исправлении данной неточности в УД необходимо включить ещё один раздел.

- Приложение № 1 к 8-му разделу, если был заполнен дополнительный листок книги покупок за тот период, по которому оформляется «уточнёнка».

- Приложение № 1 к 9-му разделу, если был заполнен дополнительный листок книги покупок за тот период, по которому оформляется УД.

Заполнение уточненной декларации

Как заполняется данный документ, знать очень важно, так как это другой бланк, в который заносятся только достоверные показатели, не представленные ранее.

На титульном листе есть графа «№ корректировки», которая является обязательной для заполнения. Разделы 8-12 необходимо заполнять только при внесении уточнений в приложение № 001. При внесении поправок в книгу продаж или покупок после окончания отчётного периода требуется заполнять приложение № 1 к разделам 8, 9.

Признаки актуальности

Не менее важным параметром является признак актуальности, данные поля заполняются цифрами 0 или 1.

- 0 – цифра, обозначающая, что прежде информация в разделах 8 и 9 не представлялась или произошла замена старых сведений.

- 1 – цифра ставится, когда данные, указанные ранее в декларации, являются правдивыми и актуальными.

Признак актуальности нужен для того, чтобы плательщик не дублировал информацию. Если в декларации было найдено очень много ошибок, можно во всех разделах поставить 0, после чего произойдёт полная выгрузка сведений.

Рассмотрим, как заполняется уточняющая декларация с увеличенной суммой. В случае когда УД формируется с целью увеличения суммы налога, перед тем как подать документ, следует произвести оплату. Если этого не сделать, сотрудники ИФНС назначат штраф по причине просрочки. Подаётся уточняющая декларация на следующий день после закрытия долга.

Уменьшение суммы

Если налогоплательщик формирует УД с целью уменьшения суммы, это приводит к камеральной проверке сотрудниками налоговой службы либо назначается выездная проверка.

Если в результате выяснится, что налогоплательщику остались должны, то на его счёт будет перечислена необходимая сумма, однако для проведения такой операции он должен написать заявление в ФНС.

Порядок подачи УД в 2017 году

Как подаем уточненную декларацию по НДС? Определены ли сроки? В 2015 году плательщиков обязали подавать документацию в налоговую службу в электронной форме. В соответствии со статьёй № 174 НК РФ, пункту 5, все декларации, оформленные на бумажных носителях, считаются неподанными. Эти же правила применимы к уточняющей декларации, поэтому в текущем году они оформляются исключительно в электронном формате, а что для этого требуется, рассказано в начале статьи.

Что касается определённых сроков для подачи «уточнёнки», то их нет. Сдавать её лучше сразу после того, как были самостоятельно выявлены несоответствия в расчётах, не стоит забывать, что обнаружение ошибок органами ФНС ведёт к штрафным санкциям.

Подавать или нет уточняющую декларацию, каждый налогоплательщик решает самостоятельно, однако не стоит забывать о возможных последствиях. Поэтому оптимальный вариант в этом случае – внимательно проверять все расчёты и саму декларацию перед тем как сдать её, чтобы исключить появление погрешностей как таковых.