- Общие сведения

- 6-НДФЛ: сроки предоставления

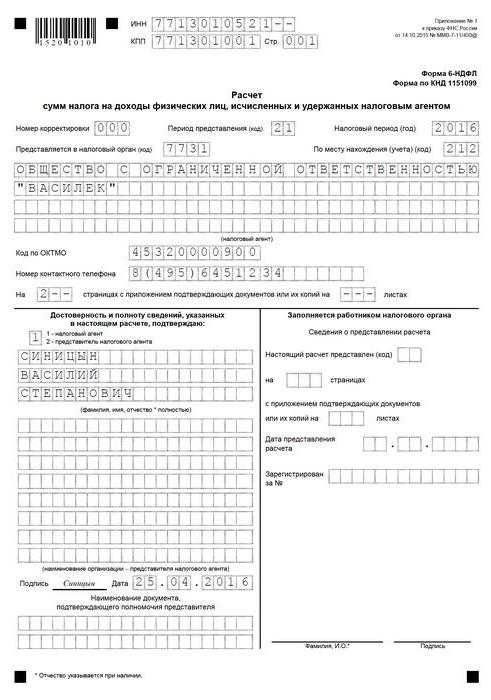

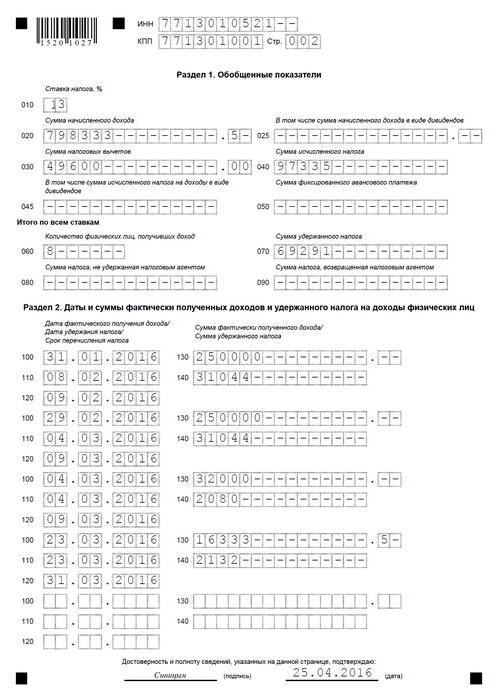

- 6-НДФЛ: образец

- Правила оформления полей

- Поля

- В каких случаях не нужно предъявлять документ

- Ответственность

- Несвоевременное предъявление документа

- Блокировка счета

- Спорный момент

- Недостоверность сведений

- Как избежать санкций

- Нюансы

- Нужно ли уточнять расчет, если камеральная проверка завершена

Отчетность 6-НДФЛ – новый документ для работодателей. Его необходимо предъявлять контрольным органам с 1-го квартала 2016 г. Этот документ составляется не по каждому сотруднику в отдельности, а по всему предприятию в целом. Рассмотрим далее, как заполнить 6-НДФЛ.

Общие сведения

В первую очередь необходимо знать, куда предъявляется 6-НДФЛ. Бланк документа, оформленный по всем правилам, направляется в тот же контрольный орган, в который осуществляется перечисление налога. Предъявлять документ можно двумя способами: в бумажном либо электронном виде. Первый вариант подходит тем нанимателям, среднесписочная численность сотрудников у которых - меньше 25 чел. Форма 6-НДФЛ может предъявляться лично или направляться по почте. В электронном виде документ отправляется через официальный сайт ФНС.

6-НДФЛ: сроки предоставления

Вам будет интересно:Своп - что это такое простыми словами?

Вам будет интересно:Своп - что это такое простыми словами?

Документ предъявляется ежеквартально. Его необходимо направлять не позже последнего числа 1-го месяца следующего квартала. В законодательстве предусматривается ответственность для тех, кто несвоевременно предъявляет 6-НДФЛ. Сроки предоставления могут сдвигаться. В частности, это происходит, если крайняя дата выпадает на праздник либо выходной. В этом случае для субъектов, оформивших 6-НДФЛ, сроки предоставления переносятся на ближайший рабочий день. Нормами установлены следующие календарные даты:

- 1-й кв. 2016 г. - 3.05.2016 г.

- Полугодие - 1.08.2016 г.

- 9 мес - 31.10.2016 г.

- За 2016 год - 1.04.2017 г.

6-НДФЛ: образец

Вам будет интересно:ОАО "НПФ Электроэнергетики": отзывы клиентов

Вам будет интересно:ОАО "НПФ Электроэнергетики": отзывы клиентов

При оформлении документа необходимо соблюдать ряд общих требований. Если взять любой правильно составленный пример 6-НДФЛ, можно отметить, что:

Правила оформления полей

Вам будет интересно:Страховка на авто: оформление, расчет

Вам будет интересно:Страховка на авто: оформление, расчет

В некоторых случаях могут возникнуть сложности при внесении сведений в ф. 6-НДФЛ. Образец документа содержит поля, состоящие из определенного числа знакомест. В каждом из них следует указывать только 1 показатель. Исключение составляют сведения о дате или величины, выраженные в десятичных дробях. Написание календарных чисел осуществляется с использованием трех полей. Первые два содержат по 2 знакоместа – для дня и месяца, последнее – 4 – для года. Десятичная дробь вписывается в 2 поля, разделенные точкой. Суммовые показатели и реквизиты должны в обязательном порядке присутствовать в ф. 6-НДФЛ. Бланк оформляется отдельно по каждому ОКТМО. Суммы налога рассчитываются и указываются в рублях. При этом используются правила округления. На каждой странице проставляется дата составления и подпись ответственного лица.

Поля

В каких случаях не нужно предъявлять документ?

Вам будет интересно:Как узнать готова ли карта (Сбербанк): советы и рекомендации

Вам будет интересно:Как узнать готова ли карта (Сбербанк): советы и рекомендации

Форма 6-НДФЛ не оформляется в случае, если в течение периода не осуществлялись выплаты сотрудникам и, соответственно, налог с их доходов не удерживался. Проще говоря, нет смысла ставить в строках нули. Декларация 6-НДФЛ не подается и тогда, когда на предприятии нет персонала. Нет необходимости оформлять документ только открывшимся (зарегистрированным) организациям, еще не начавшим деятельность. Предприниматель или юрлицо могут (но не обязаны) в произвольной форме уведомить налоговую службу о причинах, по которым не была направлена ф. 6-НДФЛ.

Ответственность

Для субъектов, которым необходимо оформлять 6-НДФЛ, сроки предоставления имеют большое значение. При их несоблюдении предусматривается штраф. При этом санкции вменяются как всему предприятию, так и руководителю. Если просрочка не очень большая, то размер штрафа минимальный. При этом в качестве меры воздействия может быть применена блокировка счета. Нормами предусмотрены 2 вида штрафов. Первый назначается в случае, если отчет 6-НДФЛ не был направлен в установленное время или предъявлен позже. Второй штраф грозит субъекту при обнаружении ошибок в документе. Рассмотрим подробнее оба случая.

Несвоевременное предъявление документа

Выше уже были указаны сроки, в которые необходимо предоставить ф. 6-НДФЛ. Назначение штрафа за несвоевременное предъявление документа осуществляется в течение 10 дней с даты, когда он был получен ФНС. При этом инспекция может не дожидаться завершения камеральной проверки. Если предприятие опоздало больше чем на месяц, штраф составит 1000 р. Этот размер считается минимальным. За каждый следующий просроченный месяц, независимо от того, полный он будет или нет, к назначенному взысканию будет прибавляться еще по 1 тыс. р. Данное положение установлено в 126-й статье НК (п. 1.2). Время просрочки будет исчисляться с даты, когда организация предъявила отчет. Руководитель компании может быть оштрафован на 300-500 р. Эта санкция предусматривается в КоАП, в статье 15.6. Налоговые инспекторы вправе наложить этот штраф без обращения в судебную инстанцию.

Блокировка счета

В случае непредставления документа в десятидневный срок с установленной нормами даты ФНС имеет право заморозить банковские операции с финансовыми средствами должника. Такая мера предусматривается в статье 76 НК (п. 3.2). Разъяснения по вопросам применения блокировки счета даются в письме ФНС от 09.08.2016 г.

Спорный момент

Иногда на практике возникают ситуации, когда организация зарегистрировалась в конце квартала и еще не успела ничего выплатить своим сотрудникам. Соответственно, отчет 6-НДФЛ не предъявлялся в инспекцию. Между тем ФНС, не получив вовремя документ, применяет к субъекту блокировку счета. У многих возникает логичный вопрос: законна ли эта мера в данном случае?

Как выше было сказано, статья 76 НК в пункте 3.2 допускает замораживание операций при непредставлении ф. 6-НДФЛ. В норме отсутствует оговорка о том, что блокировка используется только при наличии расчетов с персоналом. Между тем выше также было сказано, что предприятие не обязано предоставлять ф. 6-НДФЛ, если не имеет сотрудников или ничего им не выплачивало в соответствующем периоде. Однако неоднократно сами налоговики заявляли, что ждут от субъектов нулевые документы. Дело в том, что база данных не определяет причину, по которой не был предъявлен отчет. Соответственно, блокирование счета производится автоматически. Для размораживания придется предъявить нулевой отчет. В течение следующего дня (рабочего) налоговики выносят постановление о снятии блокировки. Такой срок предусмотрен в п. 3.2 76-й статьи. Еще один день потребуется для передачи постановления в банк. Обычно обмен документацией осуществляется через Интернет, соответственно, решение придет в финансовую организацию достаточно быстро. В течение суток после получения постановления банк снимает блокировку. Чтобы таких проблем не возникало в будущем, специалисты рекомендуют направлять уведомление об отсутствии расчетов с персоналом и принятии решения на этом основании о несдаче 6-НДФЛ.

Недостоверность сведений

Вам будет интересно:Как оставить заявку в Сбербанке на кредит: пошаговая инструкция, документы и рекомендации

Вам будет интересно:Как оставить заявку в Сбербанке на кредит: пошаговая инструкция, документы и рекомендации

Штраф может вменяться субъекту за любую ошибку или неточность в отчете. Величина взыскания – 500 р. за каждую страницу с недостоверными сведениями. Эта санкция предусматривается статьей 126.1 НК. В указанной норме отсутствует четкий перечень ошибок, которые относятся к категории "недостоверные сведения". В этой связи соответствующие решения принимаются непосредственно проверяющими лицами.

Между тем, инспекция не может штрафовать всех субъектов бездумно. Как разъяснил Минфин, проверяющие должны рассматривать каждый случай индивидуально. Это означает, что, прежде чем выписывать штраф, должностные лица обязаны оценить серьезность недочета/ошибки. Кроме этого, во внимание должны приниматься смягчающие обстоятельства. В частности, штраф может не вменяться, если вследствие ошибки налоговый агент:

Эти моменты разъясняются в письме ФНС от 9.08.2016 г. Как и в случае несвоевременной сдачи документа, к ответственности допускается привлекать не только предприятие, но и его ответственных сотрудников (руководителя, в частности). Должностным лицам может вменяться штраф 300-500 р.

Как избежать санкций?

Чтобы не получить штраф, необходимо заметить неточности раньше налоговиков и исправить их. Для этого составляется уточненная декларация. При этом специалисты рекомендуют включить в нее правильные сведения по всем поступлениям за весь период. Уточненная декларация 6-НДФЛ предъявляется также, если в первом документе какие-то сведения отражены или приведены не полностью. Целесообразно ее составить и в том случае, если неточность привела к завышению суммы отчисления. В противном случае возможно наложение штрафа (500 р.). НК требует включить в уточненный документ только те сведения, которые были поданы с ошибками. Данное положение предусматривается в 81-й статье (п. 6). Однако в налоговой инспекции считают, что 6-НДФЛ нельзя так заполнять. В документе необходимо показать обобщенные сведения без разбивки их по плательщикам. Если же привести сведения на одного сотрудника, то это может исказить всю информацию.

Нюансы

На титульном листе при сдаче уточненного документа следует проставить "Номер корректировки 001" (если это первое исправление). Правила оформления не предусматривают предъявление аннулирующего или отменяющего расчета. Этим 6-НДФЛ отличается от известной всем справки 2-НДФЛ (ее тоже нужно предъявлять). Если ошибка была выявлена в том же квартале, в котором она была допущена, уточненный документ предъявлять нет необходимости. Вместо этого осуществляется сторнирование неточной информации до завершения отчетного периода, а расчет оформляется в обычном порядке.

Нужно ли уточнять расчет, если камеральная проверка завершена?

Рассмотрим случай. Предприятие ошиблось при оформлении 6-НДФЛ за 6 мес. В строках 110 и 120 второго раздела были указаны одинаковые календарные числа удержания и отчисления налога. Правильно было бы поставить срок по уплате следующим рабочим днем после удержания. При этом отчисление было осуществлено вовремя. Возник вопрос: нужно ли уточнять сведения, если с налогом предприятие не опаздывало, а камеральная проверка завершилась?

Специалисты рекомендуют направить исправленный расчет. При проверке уполномоченные лица могут решить, что предприятие отчисляет налог с опозданием. Кроме этого, за неправильно указанные даты грозит штраф 500 р. как за недостоверные сведения. Ими могут посчитать любые ошибки и неточности в документе. Данное положение разъяснено в письме ФНС от 9.08.2016 г. Исправлять неточности следует, таким образом, даже в том случае, если камеральная ревизия завершилась, а о выявленных недочетах инспекторы не сообщили. Ошибки могут быть обнаружены при выездной проверке. В этом случае организация будет привлечена к ответственности. Безопаснее при обнаружении ошибки сразу сдать уточненную ф. 6-НДФЛ. Это позволит избежать штрафных санкций.