Применять единый налог на вмененный доход могут компании, удовлетворяющие определённым требованиям. Этот режим применяется в сфере малого бизнеса и имеет льготное налогообложение.

Чем интересен режим ЕНВД и кто может им воспользоваться

ЕНВД является довольно привлекательным режимом, но, к сожалению, воспользоваться им могут не все компании. Для того чтобы перейти на "вменёнку", фирме нужно выполнить ряд требований.

Вам будет интересно:Как составить и куда сдать заявление о предоставление имущественного налогового вычета

Вам будет интересно:Как составить и куда сдать заявление о предоставление имущественного налогового вычета

Планируя переход на ЕНВД, в первую очередь нужно уточнить, действует ли такой режим на территории субъекта, где зарегистрирована компания. В настоящее время не во всех городах введён такой режим. Следующими важными условиями осуществления перехода на «вменёнку» считаются соблюдение определённых параметров численности и размеров торговой площади. Лимит наёмных сотрудников не должен превышать ста человек, а торговая площадь помещения - 150 кв. м.

Спецрежим ЕНВД был разработан для небольших организаций с целью снижения налоговой и бухгалтерской обязанности, поэтому подать заявление на ЕНВД могут индивидуальные предприниматели и ООО, планирующие осуществлять деятельность в небольших масштабах. Очень важно, чтобы фирма не числилась в реестре крупных налогоплательщиков.

В какой момент можно подать заявление на ЕНВД и как это сделать

Для того чтобы перейти на специальный режим налогообложения, нужно зарегистрироваться в качестве налогоплательщика в налоговой инспекции. Обычно это делается в момент подачи документов на регистрацию, но не позднее пяти дней после получения свидетельства. Заявление на ЕНВД можно подать в любой день отчётного периода, но воспользоваться режимом предприниматель сможет только с 1 января. Если фирма открывает новый вид бизнеса, то перейти на ЕНВД можно в любой день года.

Для предоставления необходимых документов на переход нужно обращаться в контролирующий орган по месту ведения бизнеса. В некоторых случаях предприниматели обязаны регистрировать спецрежим по месту регистрации фирмы. К таким видам деятельности относятся реклама, развозная торговля и пасажироперевозки.

Правила заполнения переходного заявления на ЕНВД

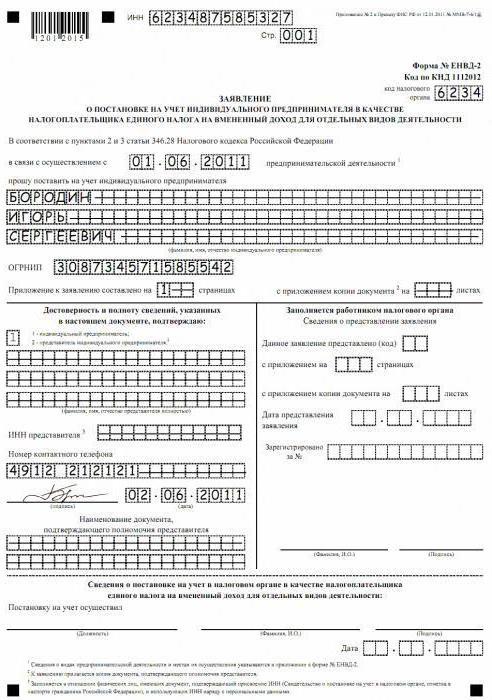

Налоговая инспекция разработала бланк заявления, который используется при переходе на этот спецрежим. Для фирм, зарегистрированных в виде ООО, используется заявление на ЕНВД 1, а для предпринимателей - форма ЕНВД 2.

Дополнительная сдача регистрационных документов не потребуется. Заявление можно предоставить в налоговую ценным письмом с описью вложения по почте России, передать по электронным каналам связи или принести документ лично. Если бланк ЕНВД сдаётся курьером, то потребуется официально заполненная доверенность.

Регламент рассмотрения заявления составляет пять рабочих дней, после этого контролирующий орган ставит налогоплательщика на учёт или даёт ему аргументированный отказ.

Постановка бухгалтерского учёта с использованием спецрежима

Бухгалтерская и налоговая отчётность при использовании ЕНВД отличается простотой и небольшим количеством деклараций, сдаваемых в конце налоговых периодов. Переход на ЕНВД освобождает компании от уплаты многих налоговых платежей, заменяя их единым налогом на вменённый доход.

Если фирма выплачивает заработную плату наёмным сотрудникам, то с этих начислений нужно начислять в фонды страховые взносы и отчитываться по ним в конце квартала. Кроме того, учёт ЕНВД не освобождает от сдачи бухгалтерской отчётности в конце года. Налоговая декларация по вменённому налогу сдаётся ежеквартально не позднее 20 числа следующего месяца, а перечисляется налог до 25 числа того же месяца.

Какие показатели заложены в формулу единого налога

Формула расчёта итоговой суммы налога состоит из нескольких переменных величин и зависит от персональных показателей компании. При расчёте ЕНВД используются два основных коэффициента, которые ежегодно корректируются контролирующими органами. В связи с этим начисляемый налог постоянно меняет свои значения. Для того чтобы узнать действующий коэффициент, необходимо обратиться в местную налоговую инспекцию.

Также большую роль в расчёте налога играет показатель базовой доходности, который устанавливается государством и зависит от вида оказываемых услуг.

Единый налог на вменённый доход является наиболее выгодным и распространённым налоговым режимом, поэтому компаниям, деятельность которых удовлетворяет условиям спецрежима, рекомендуется обратить на него пристальное внимание с целью оптимизации налоговых отчислений.