Сущность любой банковской системы - это совокупность различных видов кредитных учреждений и национальных банков. Каждая страна имеет свои отличительные особенности, но при этом у многих государств есть общие признаки построения банковских систем. Так, банковская система Германии, Японии и США обычно рассматриваются, как отличающиеся между собой. Каждая из них имеет свои особенности.

Банковская система Японии, несмотря на свою молодость в сравнении с американской и европейской, характеризуется довольно высоким уровнем развития. Банкам здесь отведена роль осевой структуры во всех финансово-промышленных группах, кроме того, они еще и объединяют вокруг себя некоторые компании. Роль государства в регулировании и контроле за банковским сектором довольно сильна.

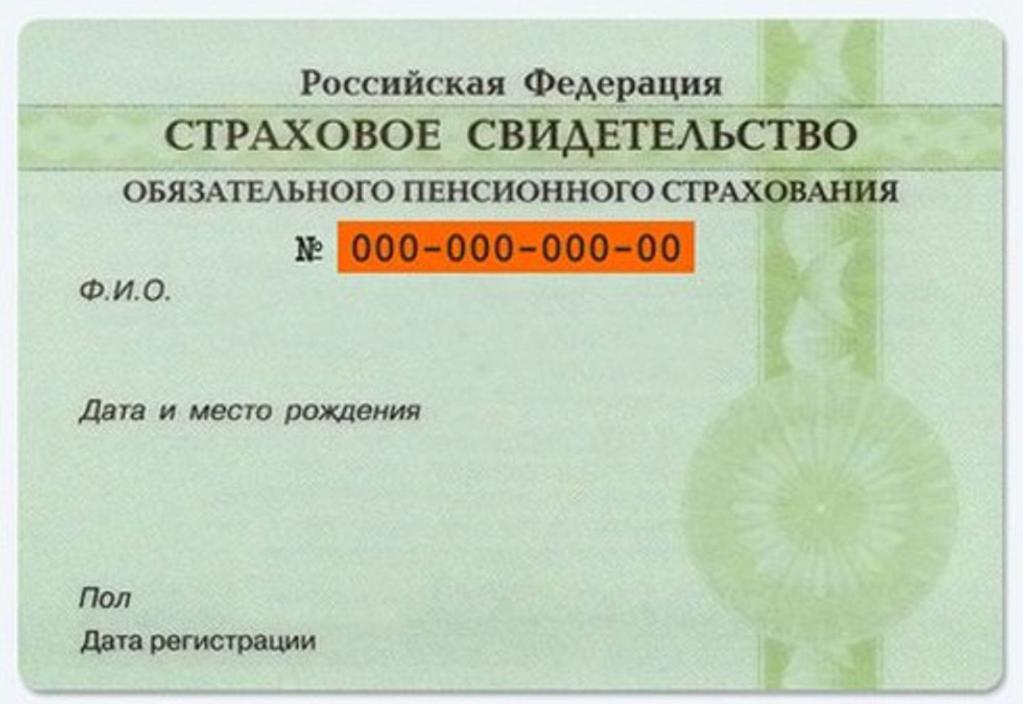

Вам будет интересно:Страховое свидетельство государственного пенсионного страхования: где получить?

Вам будет интересно:Страховое свидетельство государственного пенсионного страхования: где получить?

Банковская система Японии, которую можно назвать современной, появилась после Второй мировой войны. Важно помнить, что построена она по американскому образцу. В Японии находятся банки, которые можно смело отнести к ведущим мировым банкам. Мощнейшие финансово-промышленные группы, главами которых являются японские банки, осуществляют огромные финансовые инвестиции в странах Азии, Западной Европы, Австралии, в США.

Банковская система в рыночной экономике этой страны играет большую роль. Она представлена двумя звеньями. Первое - Центральный банк, в который входят политический совет, 3 исполнительных аудитора, а также 8 советников и 3 исполнительных директора. Второе звено - коммерческие банки, имеются в виду региональные банки, городские банки, трастовые банки, филиалы иностранных банков и новые типы банков. Центральный банк еще называют Банком Японии, его статус и функции были определены законом еще в 1942 году. Этот закон впоследствии модернизировался два раза, последний - в 1998 году. По статусу Банк Японии - акционерная компания. Он имеет ряд функций.

Первая - выпуск банкнот. У Центрального Банка есть неограниченная монополия на выпуск банкнот. С согласия правительства Министерство финансов устанавливает эмиссию. Раньше она вынуждала банк постоянно держать резервы. Но новое законодательство уже не выдвигает таких требований к образованию резервов, что позволяет Центральному Банку содействовать сбалансированному развитию японской экономики посредством поддержания стабильности цен.

Вторая функция - реализация денежно-кредитной политики. Каждые полгода банк обязан отчитываться перед парламентом, пользуясь поддержкой министра финансов, о своей денежно-кредитной политике. Но ее разработка и проведение независима ни от одного института, то есть банк делает это самостоятельно.

Третья функция - обеспечение бесперебойного и эффективного функционирования всей системы расчетов между различными кредитными организациями. Четвертая функция - мониторинг и проверка финансового состояния и положения менеджмента всех финансовых учреждений. И пятая функция - контроль над кредитной сферой, а также обеспечение абсолютно бесперебойного функционирования всей системы расчетов и платежей путем предоставления ограниченных по срокам кредитов кредитным организациям.

До 90-х годов страна восходящего солнца была крупным мировым кредитором. Но потом банковская система Японии начала испытывать первые признаки кризиса. На протяжение последующих двадцати лет было немало проблем, связанных с невозвратными кредитами, прекращением выполнения своих обязательств некоторыми банками, кризисом ликвидности. Кроме того, немалый удар экономика Японии получила вследствие многочисленных, сильнейших природных катаклизмов.

Поняв, какова банковская система Японии, можно смело сказать - смена экономической политики в этой стране всегда осуществлялась осторожно и плавно. И данный опыт заслуживает того, чтобы его использовать.